«Пассивный бизнес» в условиях кризиса

Как распорядиться средствами для получения стабильного и высокого дохода

Ослабление курса рубля и снижение цен на недвижимость заставляют рынок вкладов серьезно меняться. Теперь для потенциальных инвесторов, у которых есть в наличии от 5 до 15 миллионов рублей, сокращается количество возможностей получать стабильный доход со своих средств. Привлекательность и доходность «классических» инвестиционных инструментов стремительно снижается. Но одновременно с этим для вкладчиков появился новый финансовый продукт, сочетающий в себе «докризисные» надежность и доходность.

Дмитрий Сороколетов, вице-президент NAI Becar

Вложения в жилую недвижимость

Инвестиции в квартиры почти всегда рассчитаны на длительную окупаемость. Выгоднее всего покупать жилье в строящемся доме. Если вложить деньги на начальном этапе строительства, то стоимость квадратного метра будет дешевле, чем если присоединиться к проекту на завершающих стадиях. Но и ждать сдачи объекта придется дольше.

Чаще всего, вкладываясь в жилую недвижимость, потенциальный инвестор планирует сдавать ее в аренду.Но перед сдачей ему потребуются дополнительные расходы на квартиру. Новый собственник должен будет оформить договор купли-продажи (до 30 тысяч рублей) и зарегистрировать право собственности (до 30 тысяч рублей). Затем, как правило, надо сделать ремонт (из расчета примерно 5 тысяч рублей на квадратный метр жилья), купить мебель и бытовую технику. К этим затратам добавляются обязательные ежегодные платежи – налог на недвижимость, оплата коммунальных тарифов, налогообложение на доходы от сдачи в аренду. В 2016 году цены на услуги ЖКХ в Москве и налог на недвижимость увеличились. Теперь при расчете налога учитывается кадастровая, а не инвентаризационная стоимость жилья. Кадастровая стоимость практически равна рыночной, и при этом она в несколько раз больше инвентаризационной.

Любой девелопер старается по максимуму использовать тот участок земли, которым он владеет. Поэтому сейчас Москва и Подмосковье страдают от высокой плотности застройки. Многие районы новостроек представляют собой, по сути, каменные джунгли без инфраструктуры, что также не повышает их привлекательность у арендаторов и покупателей. Поликлиники, школы, детские сады и прочие «блага цивилизации» строятся обычно в самую последнюю очередь.

Большое количество вводимого жилья ведет к высокой конкуренции среди продавцов и арендодателей. В 2015 году увеличился срок экспонирования квартиры (время от выставления до сдачи в аренду или продажи). А стоимость аренды однокомнатной квартиры экономкласса, по данным риелторской компании «Миэль-Аренда», снизилась в столице за 2015 год на 14,5 %. К дополнительным рискам относится «человеческий фактор» - поведение и платежеспособность квартиросъемщиков.

Доходность от сдачи в аренду жилой недвижимости составляет от 4 до 5-5,5% в год. Чтобы получать более высокий доход, нужно купить несколько малогабаритных квартир «пакетом» на завершающей стадии строительства. В этом случае доходность в расчете на метр у них больше.

Тех, кто хочет приобрести жилье для дальнейшей перепродажи, ждет неприятный сюрприз. Если квартира будет куплена после 1 января 2016 года, то минимальный срок владению ею увеличивается с трех до пяти лет. Это значит, что при продаже жилья в течение пяти лет после покупки прежний владелец должен будет заплатить с дохода налог в размере 13%. Инвестиционная привлекательность данного типа вложений становится еще ниже, если учесть падающий спрос на покупку недвижимости.

Вложения в стрит-ритейл

Для этих инвестиций требуются значительные накопления: метр торговых площадей в спальных районах Москвы обходится инвестору в сумму порядка полумиллиона рублей. Чтобы успешно управлять деньгами в этом секторе коммерческой недвижимости, инвестору потребуются опыт, силы, умения и время. Ему предстоит найти арендаторов, чей бизнес будет успешно развиваться на данной торговой площадке. От этого напрямую зависит их платёжеспособность и своевременность расчетов с владельцем помещения.

Если бизнес у арендаторов в данном месте «не пойдет», то они могут переехать и открыться в другом квартале или районе. Собственник помещения так поступить не может. Он будет вынужден искать новых арендаторов или самостоятельно открывать магазины на своих площадях (например, по франшизе). Рисков в этом бизнесе довольно много, и предугадать их неопытному инвестору сложно. Для тех, кто не имеет достаточного опыта в стрит-ритейле, доходность в 12-13% будет большим везением.

«Мы понимаем, что такое структура затрат на обслуживание недвижимости и как она формируется, - утверждает Дмитрий Сороколетов, вице-президент компании NAI Becar. – И мы понимаем, что объекты площадью в 3 000 кв.м и 10 000 кв.м по структуре затрат примерно одинаковые. Я не питаю иллюзии, что можно, ничего не зная, «зайти» в коммерческую недвижимость и вдруг стать в ней профессионалом. В этой сфере есть реально хорошие сделки, но их найти не так просто. Такие предложения – с арендаторами, с федеральной сетью и при этом незавышенной ценой – всё еще встречаются. Но такие варианты «расхватывают» довольно быстро».

Депозитные вклады

Бизнес-центр «Станция» . Москва, Переведеновский переулок 13/16.

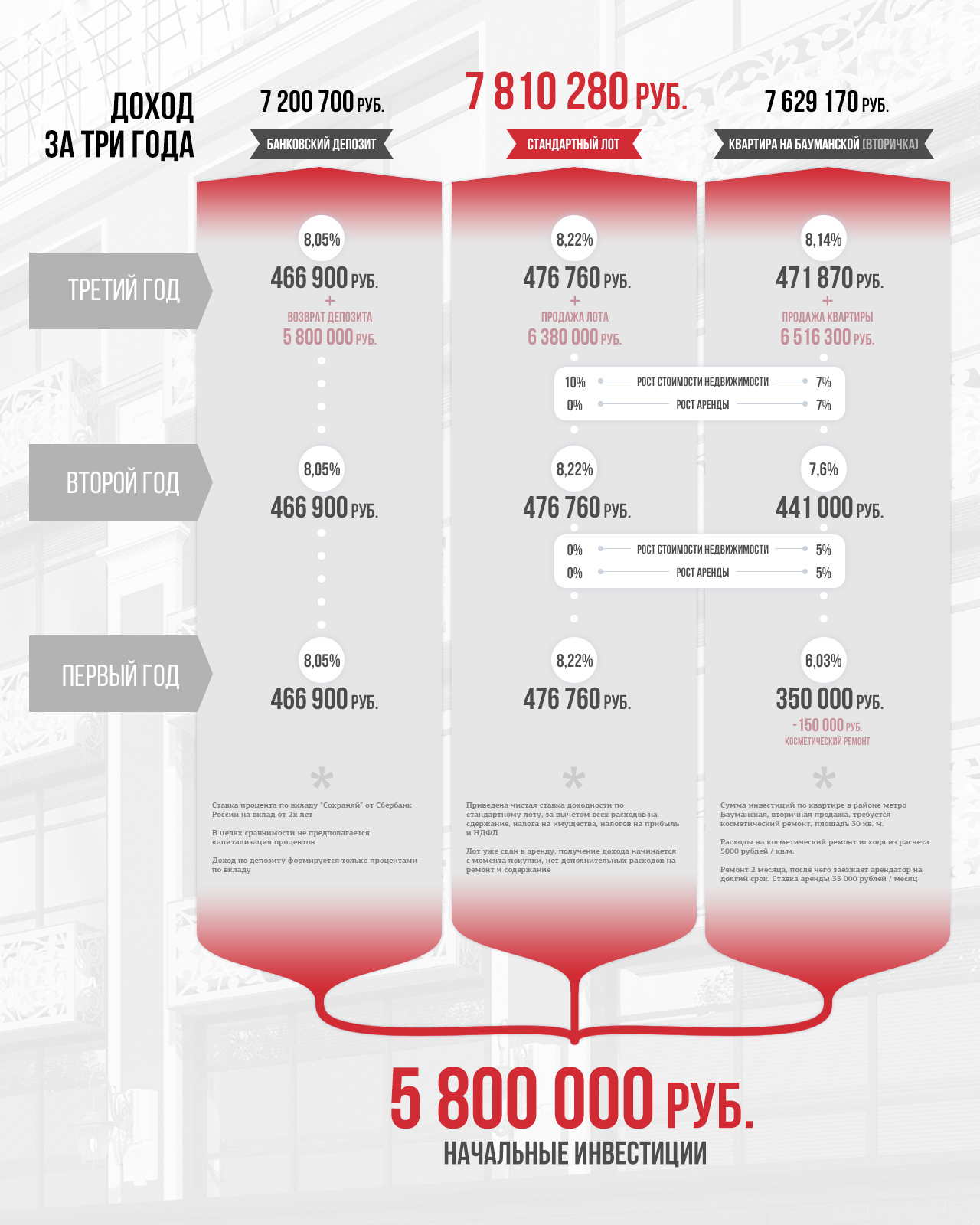

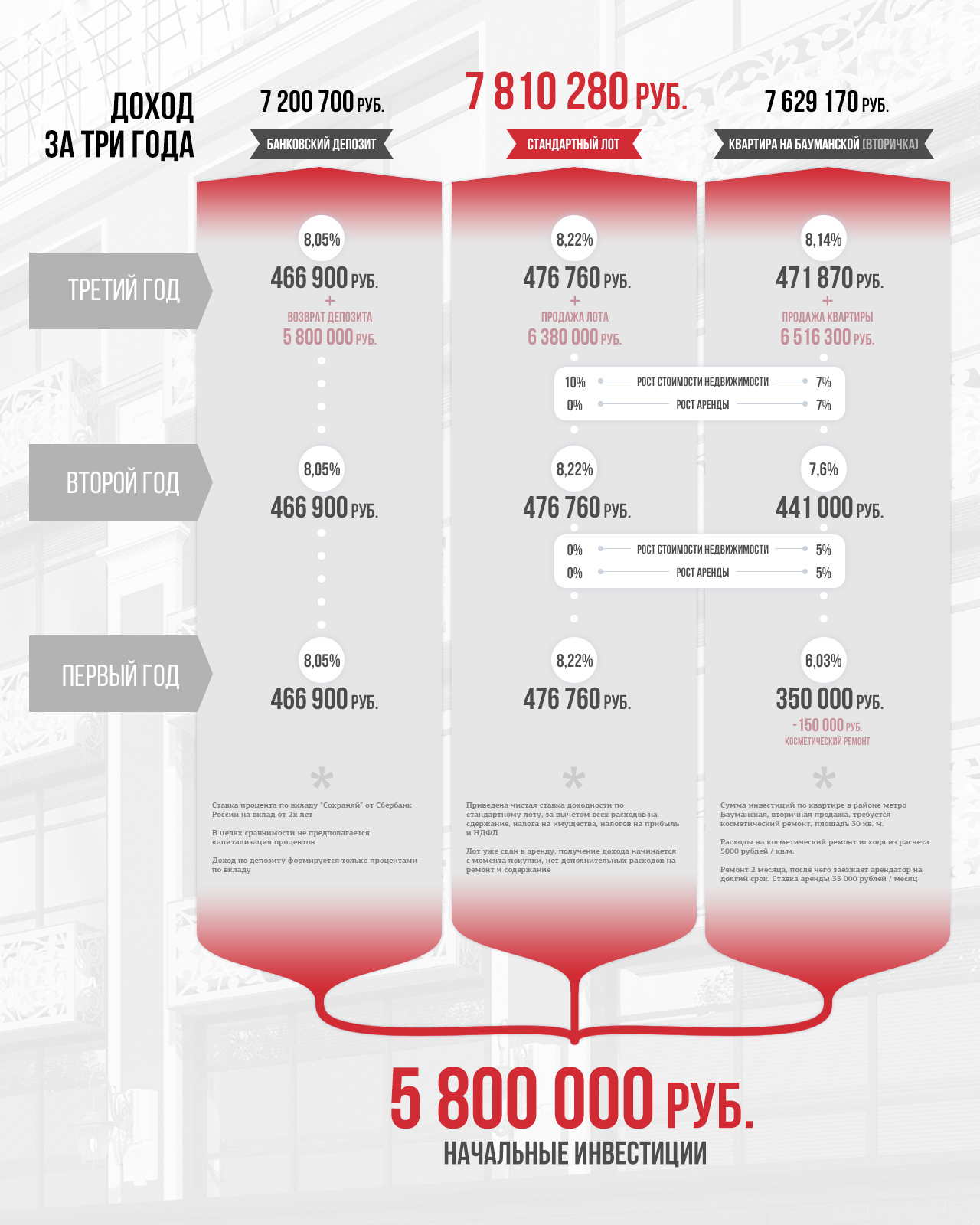

Некоторые инвесторы предпочитают хранить свои сбережения в банках. В этом случае доходность от рублевых вкладов составляет, как правило, не более 10% в год. Валютные вклады еще недавно приносили доход в размере 4-4,5% годовых. Но за январь 2016 года эти показатели снизились более чем в 2 раза. 7 из 15 крупнейших российских банков резко уменьшили доходность по валютным депозитам. Теперь средний доход по долларовым вкладам составляет 2,1% в год, по вкладам в евро – 1,5%.

Для депозитов следует выбирать проверенный банк, за сохранность средств в котором не придется переживать. Это особенно актуально в связи с тем, что в 2015 году Банк России отозвал лицензии у 93 банков. Некоторые из них входили в число 50 самых надежных банков страны. Сейчас при закрытии банка физическим лицам возвращаются лишь вклады, размер которых не превышал 1,4 миллиона рублей. Потенциальный инвестор, у которого есть от 5 до 15 миллионов рублей, сильно рискует, если выбранный им банк окажется «в черном списке».

Кроме того, банковский депозит, в отличие от инвестиций в недвижимость, не обладает дополнительными потенциалами роста. «Вложение в метры» может увеличиться в цене из-за возросшей роста стоимости недвижимости и вызываемого им повышения роста арендной платы. С депозитными вкладами такого произойти не может.

Вложения в офисную недвижимость

Еще одна возможность для инвестирования – покупка офисной недвижимости. Офисы разной площади приносят прибыль в виде арендной платы (после уплаты налогов и затрат на содержание объекта). Но в Москве за последние два года сложилась критическая ситуация с поиском арендаторов. Сложное экономическое положение спровоцировало уменьшение затрат компаний на офисы – они предпочитают более дешевые бизнес-центры дорогим. Часть компаний и вовсе отказывается от постоянного офиса, арендуя места в коворкингах или работая удаленно.

Ожидавшегося этой осенью оживления спроса на офисную недвижимость после провального лета почти не произошло. По данным Russian Research Group, активность в этой сфере по сравнению с летом выросла лишь на 13%. В Москве пустуют около 3 млн. кв.м. офисных площадей класса А и B, что составляет более 17% от всего сдаваемого объема. По мнению многих экспертов, предложение достигло максимальных за всю историю показателей, и при этом оно продолжает увеличиваться. На рынок выводятся проекты, начатые еще до 2014 года. В одном только деловом центре «Москва-Сити» за 2014-15 годы введено около 1 млн. кв.м. офисных площадей.

В результате вывода на рынок новых площадей при одновременном снижении спроса падает цена. Фактическая стоимость аренды офисной недвижимости упала за последний год на 22-25%. Сложившиеся условия ведут к уменьшению прибыльности и повышению рисков при вложениях в офисную недвижимость.

Готовый арендный бизнес

«БЦ Станция» в цифрах

«БЦ Станция» в цифрах

Новые экономические реалии сделали «привычные» виды инвестиций более рискованными и менее доходными. Для успешного привлечения средств в сложившихся непростых условиях требовался более интересный для инвесторов продукт. В компании NAI Becar раньше других поняли это и предложили принципиально новую концепцию извлечения рентного дохода из коммерческой недвижимости.

Инвестору предлагаются к покупке площади в функционирующем офисном центре. На вложенные средства инвестор получает фиксированный ежемесячный доход из расчета 10% годовых, за вычетом расходов и без учета индексации арендной платы. Создатели называют свой продукт «готовый арендный бизнес».

Потенциальным вкладчикам предлагаются лоты площадью от 13 кв.м. в бизнес-центре «Станция» в Центральном административном округе Москвы. Главная особенность этого объекта - наличие крупного стабильного многолетнего арендатора. С 2008 года около 90% площадей бизнес-центра занимают структурные подразделения ОАО РЖД. Таким образом, будущим собственникам не нужно тратить силы на поиски арендаторов и переговоры с ними.

«Арендный бизнес многие расценивают лишь как покупку офисной недвижимости в собственность, – объясняет Дмитрий Сороколетов. – При этом ключевой в наше время вопрос поиска и привлечения арендаторов целиком ложится на плечи нового собственника. Зная структуру спроса в арендном бизнесе, мы понимали, что готовых системных предложений в этом секторе нет. Можно купить площади в построенном или строящемся бизнес-центре, который обещают сдать в аренду. Но сейчас выполнить такое обещание маловероятно. Поэтому мы хотим вывести на рынок понятие «готовый арендный бизнес» в его классическом смысле. Оно должно включать в себя три составляющие: построенная и функционирующая недвижимость, реально существующий арендатор и опытная управляющая компания. Только при соблюдении всех этих условий арендный бизнес можно назвать готовым, сформированным и надежным».

Средняя сумма одной покупки составляет 10 млн. рублей. Причем можно выбрать один большой лот или собрать оптимальный набор из нескольких ликвидных помещений. Минимальная площадь лота – 13 кв.м, средняя площадь одной продажи – 20-40 кв.м. Доход инвестора является пассивным, то есть никаких действий по поиску клиентов или управлению объектом покупателю лотов предпринимать не нужно. Ежемесячно на счет инвестора переводится выплаты, составляющие 10% годовых.

В компании NAI Becar уверены: стоимость площадей бизнес-центра, несмотря на кризис рынка коммерческой недвижимости, будет только расти. Такая оптимистичная оценка основывается на совокупности факторов. Здание расположено в районе метро Бауманская, интересующем многих арендаторов. Здесь крайне ограниченные возможности для появления подобных офисных объектов из-за уже сложившейся застройки. Энергетическая мощность бизнес-центра «Станция» – 1,6 мВт, что позволяет при необходимости увеличить количество арендаторов. На территории здания – просторный паркинг, важность которого сегодня в связи с расширением зоны платной парковки в Москве трудно переоценить. Большим преимуществом проекта являются изначально незавышенные арендные ставки, соответствующие актуальной рыночной ситуации.

«В отличие от банковских депозитов, у недвижимости есть множество возможностей прибавлять в стоимости. Это ремонт, зонирование, деление площадей, организация бизнеса, – говорит Сергей Чагин, заместитель руководителя отдела продаж БЦ «Станция». – Сейчас мы начали делать реновацию мест общего пользования (коридоры, холлы, лестницы и т.п.) Весной начнем реконструкцию фасада. Проект уже утвержден, на него выделен бюджет. Цель реновационных изменений – сделать объект еще более удобным и привлекательным как для арендаторов, так и для собственников. Тем более все эти работы не повлекут увеличение стоимости для наших инвесторов. Клиент приобретает лот по своей текущей, «доремонтной» стоимости, а все затраты на улучшение объекта ложатся исключительно на нас».

Надежность в первую очередь

Продажи лотов в бизнес-центре «Станция» стартовали 7 сентября 2015 года. Целевая аудитории проекта – топ-менеджеры, владельцы среднего и малого бизнеса. Это инвесторы, располагающие свободными денежными средствами в размере 5-15 миллионов рублей, и желающие разместить их в надежные активы. Но у них нет времени на то, чтобы полноценно управлять «непрофильными» инвестициями. «Готовый арендный бизнес» стал для этой категории клиентов доступным инструментом, приносящим стабильный доход без «погружения» в финансовые либо управленческие процессы.

Вопрос доходности был далеко не ведущим в приоритетах покупателей лотов. Больше всего их интересовала надежность инвестиций, а также схема и принципы работы проекта.

«Серьезные потенциальные клиенты в первую очередь спрашивают, каким образом возможно после покупки всего 30 кв.м. получить себе в партнеры в качестве арендатора серьезную, надежную, платежеспособную компанию. Мы объясняем, что наличие крупного «долгосрочного» арендатора является частью понятия «сформированный арендный бизнес». Клиент получает стабильный доход, основанный на арендных отчислениях, уже со дня покупки лотов», - объясняет говорит Дмитрий Сороколетов.

Метры вместо бумаг

Создатели проекта «готовый арендный бизнес» ориентировались на опыт ипотечных инвестиционных фондов (Real Estate Investments Trust). Фактически они представляют собой аналог закрытых паевых фондов, которые в России создавались именно по западному образцу. Однако полноценного развития в нашей стране паевые фонды так и не получили.

«Мы серьезно прорабатывали возможность создание паевого фонда, – вспоминает Дмитрий Сороколетов. – Но мы увидели, что покупатель всё-таки хочет обладать недвижимостью, владеть и распоряжаться ей по своему усмотрению. Это является для него принципиальным фактором по сравнению с другими, опосредованными инструментами. Если человек приобретает готовый арендный бизнес, ему нужно дать возможность увидеть и потрогать купленные квадратные метры».

За первые 5 месяцев работы формат «готового арендного бизнеса» уже успел подтвердить свою привлекательность для потенциальных инвесторов. Возможность надежного пассивного дохода и отсутствие необходимости поиска арендаторов интересуют как специалистов в сфере инвестиций, так и непрофессионалов.

«Инвестор достоин того, чтобы приобретая готовый арендный бизнес, быть уверенным в его бесперебойной работе, – уверен Дмитрий Сороколетов. - На стороне наших клиентов – готовая недвижимость, стабильный арендатор, качественное управление объектом. В таком виде мы будем и дальше проецировать этот продукт на другие проекты компании и наших партнеров».