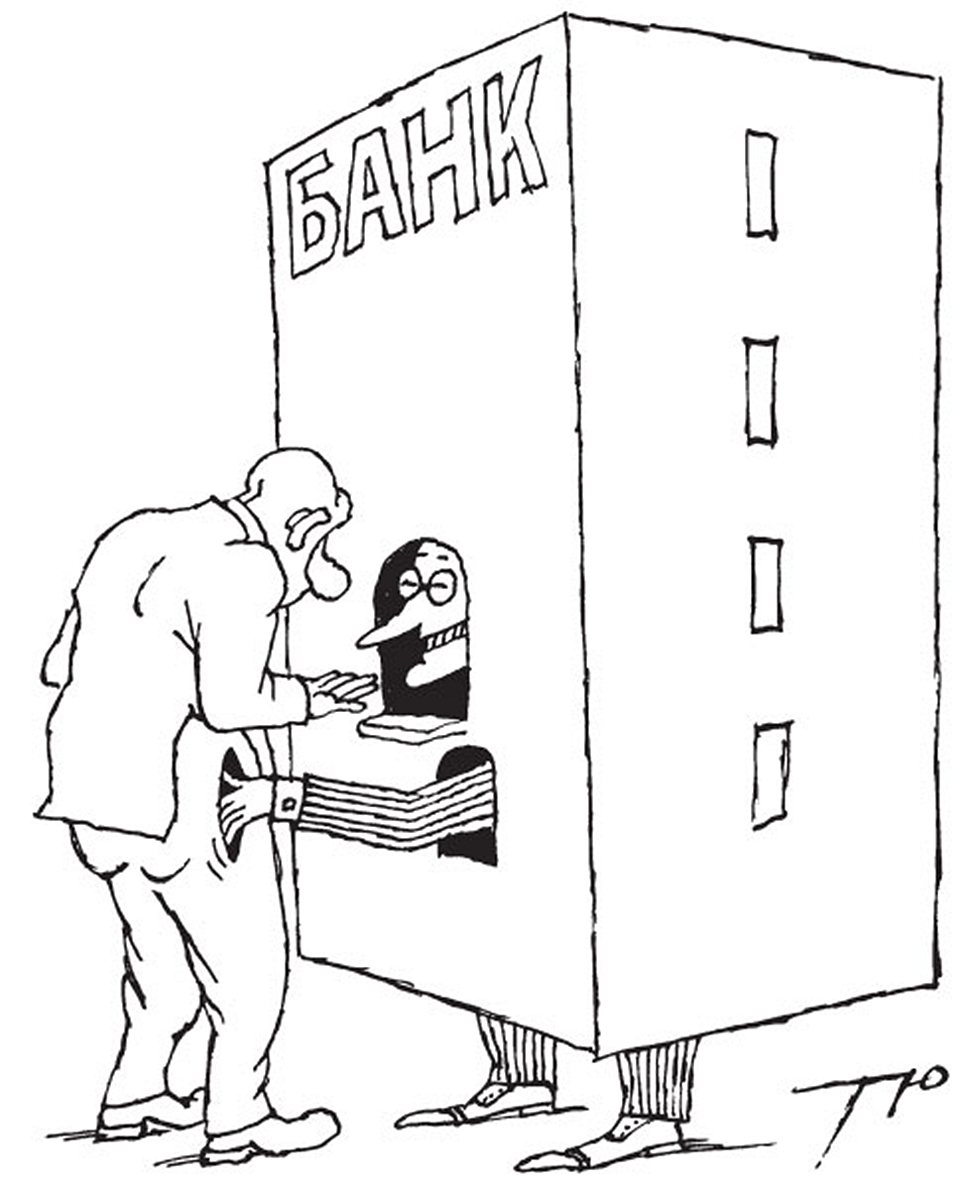

Секреты ставки

комиссии

Банки наперебой заявляют об отказе от дополнительных комиссий по ипотеке, законодатели обещают четко прописать, какие комиссии можно взимать, а какие нет, существенно ограничив их перечень. Однако дешевле ипотечные кредиты от этого вовсе не стали. Некоторые банки просто поменяли формулировки наиболее спорных комиссий, а другие и вовсе продолжают взимать комиссии, которые оспариваются в суде.

Отказ от сборов

Сейчас практически все крупные банки отдельно указывают в основных параметрах ипотечного кредитования отсутствие тех или иных комиссий. Чаще всего это комиссии за выдачу кредита, рассмотрение заявления на предоставление кредита. Об отказе от всех комиссий, например, заявил Сбербанк, ВТБ 24 отказался от взимания дополнительных сборов, связанных с получением ипотечных кредитов.

Массовый отказ банков от ряда дополнительных сборов по ипотеке происходит на волне кампании против взимания комиссий в потребительском кредитовании в целом. В 2009 году Высший арбитражный суд (ВАС) признал незаконной комиссию за открытие и ведение ссудного счета. В 2011 году ВАС также признал незаконным взимание комиссии за досрочное погашение кредита. Одновременно о незаконности взимания дополнительных платежей по кредитам, платой за которые является процентная ставка, заявляли Роспотребнадзор и ФАС.

Однако на практике для заемщика ипотека "без комиссий" чаще всего остается скорее маркетинговым ходом, поскольку многие банки либо компенсировали выпавшие сборы за счет увеличения ставки по кредиту, либо перераспределили их на другие платежи за различные услуги по кредиту. Некоторые банки, отменив комиссию за выдачу кредита и повысив ставки, предлагают теперь снижение этих ставок за дополнительную плату. Другие банки, отменив комиссию за выдачу, компенсировали выпадающие доходы не за счет увеличения процентных ставок по кредиту, а за счет увеличения стоимости других услуг, например страхования.

По словам директора департамента инноваций, методологии и стандартизации АИЖК Марии Поляковой, сейчас многие банки в ряде случаев взимают дополнительную плату за отдельные услуги. В частности, банки могут взимать комиссии за перечисление средств кредита на счет клиента или снятие средств со счета, за перевод средств без открытия счета. Плата может взиматься за открытие или обслуживание текущего счета и перечисление средств на него. Также комиссиями облагаются различные услуги банков по работе с ипотечными документами. В частности, речь идет об оплате оформления документов кредитного дела, плате за техническое оформление ипотечной сделки, заверение карточки образцов подписей.

Плата за дешевизну

Основным способом для банков, желающих сохранить свои доходы, стала замена комиссий за выдачу кредита платой за снижение ставки по кредиту. Например, у банка "Дельтакредит" действует программа "Назначь свою ставку", которая позволяет заемщику, выплатившему единовременно 1-4% от суммы кредита, снизить ставку на 0,5-1,5% годовых. Итак, по информации call-центра банка "Дельтакредит", для клиента, который хочет купить квартиру в Москве стоимостью 4 млн руб. и готового предоставить 20% первоначального взноса, подтвердив при этом совокупный доход в размере 200 тыс. руб. и взяв кредит на десять лет, базовая ставка по кредиту составит 12,5%. Ежемесячный платеж по этому кредиту составит порядка 47 тыс. руб. Минимальное снижение ставки — до 12% годовых — обойдется такому заемщику при прочих равных условиях в 16 тыс. руб., а его платеж в этом случае будет 46 тыс. руб. Максимально снизить ставку можно до 11% годовых, заплатив 128 тыс. руб., а платеж в этом случае составит 44,5 тыс. руб. По словам консультанта, в итоге клиент может сэкономить на выплатах по кредиту до 204 тыс. руб., то есть итоговая экономия с учетом внесения комиссии составит 78 тыс. руб.

Аналогичный механизм предлагает и Номос-банк, который взимает единовременную плату за изменение условий кредитования (снижение процентной ставки) в размере 1% от суммы кредита, но не менее 15 тыс. руб. и не более 100 тыс. руб. В случае отказа от этой выплаты ставка по кредиту вырастает на 0,5-2,25 процентного пункта. Такой же практики придерживается и Транскапиталбанк, который по программе "Выбери свою ставку" предлагает заемщику снизить базовую ставку на 0,5-1,5%, уплатив 1-3,5% от суммы кредита. Банк МИА взимает за снижение ставки на 0,5 процентного пункта плату в размере 1% от суммы кредита, не менее 10 тыс. руб. и не более 70 тыс. руб.

Другие банки, отменив комиссию за выдачу кредита, ввели новые комиссии, связанные с дополнительными услугами, например с заключением договора страхования, как это сделал банк "Возрождение". "Ранее банком взимались комиссии "За выдачу кредита" (отменена в 2010 году) и "За организацию и сопровождение кредита" (отменена 2011 году),— напоминает начальник департамента розничного бизнеса банка "Возрождение" Евгений Дмитриев.— Это было обусловлено накладными расходами на проверку заемщиков, принятие решений, а также оформление кредитных сделок, которые банк нес единовременно". По словам господина Дмитриева, банк оптимизировал эти процессы, снизив, таким образом, себестоимость процесса рассмотрения заявки, и отказался от комиссий, связанных с выдачей ссуды. Правда, одновременно с отменой комиссий для всех видов ипотечных кредитов банк ввел схему коллективного страхования. Теперь банк взимает комиссию за сбор, обработку и техническую передачу информации о физическом лице, связанную с распространением на него условий договора ипотечного страхования при выдаче ипотечного кредита в размере 2% от суммы кредита, увеличенной на 10%. То есть по кредиту в размере 3 млн руб. комиссия за оформление документов составит 66 тыс. руб. У клиента есть право отказаться от присоединения к договору коллективного страхования, однако в этом случае ставка по кредиту увеличивается на 2 процентных пункта. Генбанк по программам кредитования покупки жилья в новостройках предлагает ставку от 12,5% годовых в рублях РФ и от 9,25% годовых в долларах США при условии участия в программе "Выбери ставку" и уплаты 1% от суммы кредита. Без участия в программе "Выбери ставку" процентная ставка устанавливается в размере 16,9% годовых.

Плата за деньги

"Наиболее распространенной из взимаемых некоторыми банками комиссий остается плата за выдачу кредита — в среднем от 1% до 1,5% от суммы кредита),— говорит генеральный директор агентства недвижимости "Лидер" Софья Старкова.— Как правило, такие комиссии являются добровольно-принудительными, то есть человек вправе отказаться от их уплаты, но банк в таком случае вправе поднять ставку по кредиту, а это будет гораздо накладнее". Например, Инвестторгбанк по программе кредитования "Горки-8" взимает такую комиссию в размере 1-1,5% от суммы кредита.

Отказавшись от взимания комиссии за ведение ссудного счета, многие банки стали выдавать ипотечные кредиты на текущий счет, за обслуживание которого можно правомерно взимать комиссию. МТС-банк взимает такую комиссию по программе кредитования новостроек — единовременный платеж за открытие текущего счета составляет 1% от суммы кредита. Банк "Петрокоммерц" при выдаче ипотечного кредита требует единовременной уплаты комиссии в размере 9 тыс руб. за списание средств со счета клиента. "В банке "Петрокоммерц" существует тариф за исполнение заявлений на периодическое автоматическое списание денежных средств с текущего счета заемщика в счет погашения задолженности по ипотечному кредиту,— поясняет заместитель директора департамента ипотечного кредитования банка "Петрокоммерц" Дмитрий Шапочкин.— Тариф не имеет никакого отношения к взиманию платы за ведение ссудного счета и является, по сути, платой за расчетно-кассовое обслуживание по текущему счету, взимание которой не противоречит действующему законодательству. Услуга позволяет обслуживать кредит дистанционно, используя интернет-банк, и комфортно осуществлять платежи в любой день, не привязываясь к платежному периоду".

Кроме того, значительная часть банков взимает плату за снятие наличных средств при расчетах по ипотеке. "Поскольку расчеты не менее чем по 90% всех сделок купли-продажи недвижимости проходят через банковскую ячейку, то сумма кредита должна быть снята со счета заемщика наличными",— поясняет заместитель председателя правления Русского ипотечного банка Алексей Успенский.

Например, Альфа-банк по ипотечным кредитам взимает плату за однократную выдачу наличных денежных средств со счета в размере 6 тыс. руб. до регистрации права собственности заемщика на предмет недвижимости и 2 тыс. руб. с момента регистрации. По словам Анны Шушковой, размер такой комиссии у других игроков может достигать 1% от величины кредита и составлять 25-35 тыс. руб. соответственно. Информацию об этой комиссии банки нечасто выносят в основной раздел страницы сайта о кредитной программе. Обычно сумма комиссии содержится в полном перечне тарифов, который заемщику нужно специально искать на сайте банка и скачивать отдельно.

Взяв ипотечный кредит, заемщик должен оплачивать как собственно банковские услуги, так и услуги партнеров банка, связанные с оценкой, регистрацией права собственности залога. "При оформлении сделки по ипотеке возникает ряд дополнительных расходов со стороны сторонних организаций: оценка рыночной стоимости, передаваемой в залог объекта недвижимости, оформление договора комплексного ипотечного страхования, аренда банковского сейфа на время проведения и регистрации сделки, регистрация сделки,— напоминает начальник управления ипотечного кредитования СБ-банка Максим Честикин.— Услуги по госрегистрации и ипотечной сделке в среднем обходятся в 8-10 тыс. руб. (из которых 1 тыс. руб.— оплата госпошлины, остальное — комиссия компании-регистратора)". Росевробанк, например, берет комиссионное вознаграждение за рассмотрение полноты и правильности оформления документов при выдаче кредита (взимается единовременно) в размере 1,5% от суммы кредита. Банк "Евротраст" по программам кредитования АИЖК берет за услуги по подготовке договора купли-продажи и оформлению сделки купли-продажи недвижимого имущества в соответствии со стандартами процедур выдачи, рефинансирования и сопровождения ипотечных кредитов агентства — 9,9 тыс. руб. (Москва) и 15 тыс. руб. (Санкт-Петербург). ВТБ 24 взимает по ипотечным кредитам на новостройку комиссию в размере 20 тыс. руб. для Москвы 10 тыс. руб. остальные регионы за "представление интересов заемщика в Росреестре по регистрации прав собственности на предмет ипотеки по факту окончания его строительства".

Однако в банке утверждают, что услуга не является обязательной и клиент вправе заниматься регистрацией самостоятельно. "На этапе обслуживания кредита в ВТБ 24 есть ряд комиссий, но исключительно за дополнительные услуги, предполагающие расширенный сервис для клиента,— говорит старший вице-президент, директор департамента ипотечного кредитования ВТБ 24 Андрей Осипов.— Клиент всегда имеет право выбора: заплатить комиссию за дополнительный сервис или реализовать услугу самостоятельно. В указанном примере заемщик может отказаться от услуг банка (подготовка пакета документов, поездка в Росреестр на сдачу документов, поездка в Росреестр на получение свидетельства о праве собственности и закладной) и осуществить регистрацию права собственности и закладной самостоятельно". Правда, участники рынка предостерегают заемщиков от попыток самостоятельной регистрации сделки. "Клиент может отказаться от части добавочных услуг банка, например, в регистрации сделки,— говорит руководитель офиса "Добрынинское" компании "Инком-Недвижимость" Анна Шушкова.— Правда, это не всегда разумно, особенно в варианте альтернативных цепочек, а таких сделок 80% на рынке вторичного жилья в Москве. Любая техническая ошибка может привести к приостановке регистрации, что может повлечь к дальнейшим негативным последствиям. Например, был случай, когда продавец квартиры внес предоплату за новостройку на определенный период. Но из-за ошибки в документах произошла приостановка в регистрации и он не успел купить квартиру, да еще и потерял аванс".

Вернут или не вернут?

Однако насколько законным является взимание той или иной комиссии с учетом того, что каждый банк придумывает собственную формулировку платежа, понять назначение которого клиент без специальной подготовки может оказаться неспособным? Например ОТП-банк взимает "единовременную плату по кредиту" в размере 1% от суммы. К тому же, обращает внимание Мария Полякова, "по практике разные кредиторы называют одни и те же комиссии по-разному".

"Общим критерием для всех незаконных банковских комиссий, взимаемых по ипотечным кредитам, является то, что они не являются самостоятельной банковской услугой,— поясняет адвокат компании VEGAS LEX Максим Лавров.— А следовательно, банки не вправе брать дополнительную плату за нее в виде соответствующих комиссий". Этот принцип действует в отношении обслуживания тех самых ссудных счетов, которые не являются банковскими счетами и используются только для отражения операций по предоставлению заемщикам и возврату ими кредитов в соответствии с заключенными кредитными договорами. Открытие и обслуживание ссудного (кредитного) счета не является самостоятельной банковской услугой, а значит, не может оказываться на платной основе.

"К числу наиболее распространенных незаконных комиссий, которые заемщик вправе потребовать обратно у банка, относятся комиссия за расчетно-кассовое обслуживание, комиссия за зачисление и снятие денежных средств, комиссия за рассмотрение и/или за выдачу кредитных средств, ежемесячная комиссия за ведение ссудного счета, комиссия за подключение к программе добровольного страхования,— продолжает господин Лавров.— Указанные виды комиссий нормами Гражданского кодекса Российской Федерации, Законом о защите прав потребителей и иными нормативными правовыми актами Российской Федерации не предусмотрены, следовательно, включение в договор условия об оплате данных видов комиссий нарушает права потребителей. В силу пункта 1 статьи 16 Закона Российской Федерации "О защите прав потребителей" условия договора, ущемляющие права потребителей по сравнению с правилами, установленными законами или иными правовыми актами Российской Федерации в области защиты прав потребителей, признаются недействительными".

Однако доходить до абсурда и брать кредит с однозначно незаконными, по вашему мнению, комиссиями с уверенностью вернуть их в суде не стоит, считают банковские специалисты. "Стратегия получения ипотечного кредита, включающего спорную комиссию с расчетом дальнейшего возвращения уплаченной комиссии в судебном порядке неоправданна,— предостерегает Дмитрий Шапочкин,— так как банки внимательно следят за судебной практикой и, как правило, не устанавливают комиссий, которые заведомо должны будут возвратить в случае судебного спора". Поэтому доказать свою правоту может быть не так просто, как кажется на первый взгляд.