Акционерам "Фармстандарта" подложили пилюлю

Производитель покупает за $630 млн неизвестную компанию

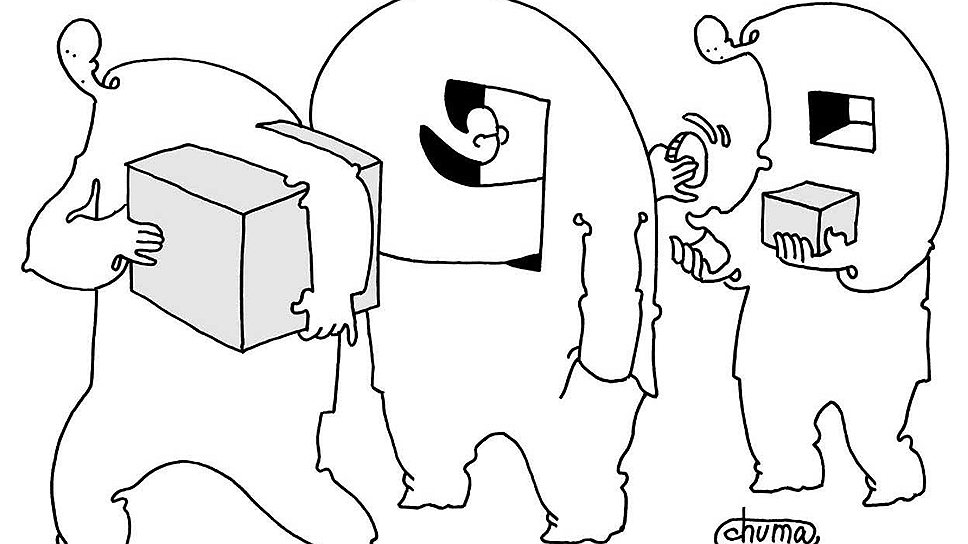

"Фармстандарт", крупнейший российский производитель лекарств, готов потратить $630 млн на покупку сингапурской Bever Pharmaceutical, о существовании которой участники рынка услышали впервые. Деньги на сделку с заинтересованностью компания может получить от продажи выделяемого безрецептурного бизнеса, предлагая несогласным акционерам продать ценные бумаги с 20-процентным дисконтом к рынку.

"Фармстандарт" находится "на продвинутой стадии обсуждения и ожидает подписания окончательной документации в отношении возможного приобретения", объявила вчера компания на Лондонской бирже. В раскрытии информации ОАО "Фармстандарт" уточняется, что речь идет о покупке за $630 млн 100% в уставном капитале (50 тыс. акций) зарегистрированной в Сингапуре Bever Pharmaceutical PTE Ltd. Сделка, в совершении которой имеется заинтересованность, должна быть одобрена на внеочередном собрании акционеров, назначенном на 17 августа.

Опрошенные "Ъ" участники и эксперты рынка никогда прежде о приобретаемой "Фармстандартом" компании не слышали. Нет о ней никакой информации и на сайте Сингапурской ассоциации фармпроизводителей. Поиск в Google выдает лишь адрес, по которому зарегистрирована Bever Pharmaceutical. Сингапурская компания является "разработчиком и производителем фармацевтических ингредиентов, необходимых для производства лекарственных препаратов", сообщили агентству "Прайм" в пресс-службе российской компании. Руководитель группы по корпоративным коммуникациям "Фармстандарта" Илья Крылов вчера не смог уточнить "Ъ" подробности бизнеса Bever Pharmaceutical.

Внесение в повестку собрания акционеров вопроса об одобрении сделки с заинтересованностью означает, что либо "Фармстандарт", либо его акционер (от 20% голосующих акций с учетом аффилированных лиц), либо член органа управления или их родственники имеют отношение к компании, чьи акции будут приобретаться. По закону "Об акционерных обществах" заинтересованной может быть сама компания или хотя бы одно из перечисленных лиц, в случае если они являются выгодоприобретателями, посредниками или представителями в сделке либо занимают должности или владеют в компании-контрагенте свыше 20% акций.

Закон предусматривает специальный порядок одобрения сделок с заинтересованностью: такое решение принимается большинством голосов акционеров, не заинтересованных в ее совершении. Ассоциированный партнер адвокатского бюро "Дмитрий Матвеев и партнеры" Юрий Поспеев уточняет, что миноритарий, не принимавший участие в голосовании или голосовавший против такой сделки, может потребовать выкупа акций, только если она является крупной — от 50% процентов балансовой стоимости активов компании. В сообщении "Фармстандарта" говорится, что планируемая сделка превышает его 2% балансовой стоимости. У "Фармстандарта" сейчас недостаточно свободных средств для совершения столь крупных сделок — их объем составляет чуть менее $400 млн, отмечает аналитик "ВТБ Капитала" Иван Кущ.

Ранее, в конце июня, стало известно, что "Фармстандарт" планирует продать свой бизнес по выпуску безрецептурных препаратов, оценив его в $2,5 млрд. По мнению экспертов, этот бизнес стоит гораздо скромнее — примерно $1 млрд (см. "Ъ" от 25 июня). Вчера "Фармстандарт" официально сообщил о намерении выделить безрецептурный бизнес в отдельное юрлицо. Акции новой компании будут пропорционально разделены среди акционеров "Фармстандарта".

Акционеры, не согласные с планом реструктуризации, смогут получить 2,18 тыс. руб. за одну обыкновенную акцию. Таким образом, "Фармстандарт" предлагает выкупать торгующиеся на Лондонской бирже расписки по $16,4 за бумагу, тогда как вчера на закрытии они стоили $20,1, отмечает господин Кущ. "Объявленная цена выкупа выглядит крайне несправедливой,— резюмирует аналитик.— Миноритарии будут либо вынуждены продавать свои бумаги с 20-процентным дисконтом к рынку, либо становиться владельцем неликвидного актива".