Рынок повышенной мощности

Государство взялось за энергомашиностроение

На фоне масштабных инвестпрограмм энергокомпаний государство впервые за много лет обратило пристальное внимание на профильное машиностроение. Минпромторг представил стратегию развития отрасли до 2030 года, в которой основной упор сделан на защиту рынка от иностранных производителей и импортозамещение. Иностранцам, чтобы сохранить доступ к российскому рынку, предлагается налаживать и локализовать здесь производство, передавая технологии совместным предприятиям (СП).

Угроза национальной безопасности

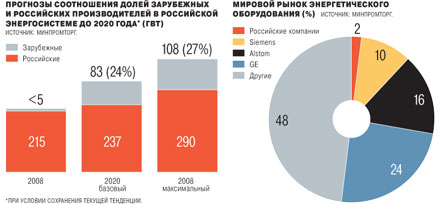

В марте Минпромторг представил "Стратегию развития российского энергетического машиностроения до 2030 года". Ключевая идея — обеспечение "энергетической безопасности" страны" с помощью импортозамещения. К 2020 году оборудование иностранного производства должно занимать не более 20% российского рынка. Пока его суммарная мощность не превышает 5% от общей. Но, считают в Минпромторге, если рынок будет развиваться так же, как сейчас, к 2020 году на зарубежном оборудовании будет работать до 27% мощностей российской энергосистемы, что "недопустимо с точки зрения безопасности". Безопасным уровнем министерство считает 20%.

Однако российские энергетики большую часть оборудования контрактуют за рубежом. По данным Минпромторга, более 50% контрактов до 2013 года заключены с иностранцами, и тенденция не меняется. По мнению главы Фонда энергетического развития Сергея Пикина, это происходит, в первую очередь, потому, что многие востребованные виды оборудования просто не производятся в России. "Технологии либо отсутствовали, либо были утеряны",— поясняет эксперт. Например, Минпромторг оценивает потребность отрасли в газовых турбинах в 2011-2015 годы в 24 ГВт, из которых 23 ГВт придется на импортные поставки. Кроме того, добавляет господин Пикин, порой заказывать оборудование за рубежом дешевле, в силу того, что его производство поставлено там "на конвейер", в России же это "штучный продукт". Минпромторг подтверждает, что "цены на российское энергетическое оборудование уже превысили уровень цен на аналогичное оборудование китайского производства и вплотную подошли к уровню цен ведущих европейских, американских и японских компаний".

Заместитель главы Минпромторга Андрей Дементьев добавляет, что иностранные поставщики предлагают удобные схемы финансирования контрактов, тогда как в России такой практики почти нет. На совещании по развитию энергетического машиностроения 8 апреля Владимир Путин поручил проработать "вопрос о предоставлении льготных кредитов на покупку российской энергетической техники" — но речь шла об иностранных заказчиках. Кроме того, отмечает Андрей Дементьев, иностранцы сдают объекты "под ключ". Российские же производители разобщены и "ограничиваются поставкой на рынок отдельных агрегатов и функциональных узлов".

Фото: Владислав Лоншаков, Коммерсантъ

Тучи над границей

В Минпромторге видят два сценария развития отрасли — "инвестиционный и партнерский". При инвестиционном "осуществляется формирование в компаниях, разрабатывающих и производящих оборудование четко определенных центров компетенции и развитие их научно-технологической базы за счет инвестиций". Но в результате российский энергомаш "может оказаться не в состоянии обеспечить российских и зарубежных потребителей современным энергетическим оборудованием из-за ограниченной возможности центров компетенции", а отечественная энергетика станет зависимой от закупок зарубежного оборудования. Это "повлечет за собой возникновение потенциально весьма опасной зависимости стабильности работы единой энергосистемы России от поставок зарубежных комплектующих". К 2020 году доля российских производителей на внутреннем рынке составит всего 15%, а количество занятых в отрасли уменьшится на 60%, до 25 тыс. человек.

"Партнерский вариант" предполагает государственно-частное партнерство разработке инновационных технологий, масштабные вложения НИОКР и наукоемкие технологии, в том числе и из средств федерального бюджета. Например, в 2012 году Минпромторг оценивает объем инвестиций в НИОКР на уровне 5,8 млрд руб., из которых 3,2 млрд руб. будут выделены из бюджета, на техническое перевооружение отрасли потребуется 9 млрд руб., "привлеченные частным бизнесом в кредитных организациях". Общее финансирование стратегии обойдется, по оценкам Минпромторга, до 2030 года в 312,37 млрд руб. (37,93 млрд руб. из бюджета), до 2020 года в 157,37 млрд руб. (22,33 млрд руб. из бюджета). В результате Минпромторг прогнозирует долю российского оборудования на рынке на уровне 86%, а число занятых в отрасли — 120 тыс. человек. На закупки иностранного оборудования уйдет всего 831 млрд руб., против 2,13 трлн руб. по первому варианту.

При этом в стратегии прямо говорится, что государству придется защищать рынок от иностранных производителей. Например, "в случае достижения доли российской энергосистемы, основанной на зарубежном оборудовании, требующем регулярных поставок запасных частей иностранного производства, значения в 20%, участие в конкурсах заявок с зарубежным оборудованием должно быть законодательно запрещено". Также Минпромторг предлагает провести антидемпинговые расследования в случае обнаружения "недобросовестной конкуренции и откровенного демпинга". Эту идею поддержал и Владимир Путин, заявивший на прошлой неделе на съезде Союза машиностроителей, что "действенным механизмом по защите интересов российских производителей должно стать и таможенно-тарифное, и нетарифное регулирование".

Фото: Роман Яровицын, Коммерсантъ

Сдавайте лицензии

Но Минпромторг старается подсластить пилюлю для обеспокоенных иностранцев, уверяя, что подобные меры не являются ключевыми (см. интервью с Андреем Дементьевым). Ведь одним из основополагающих элементов "партнерского варианта" должны стать СП с иностранными партнерами и получение от них технологий. Процесс создания СП уже начался. Первопроходцем стал немецкий Siemens, который создал СП "Интертурбо" с "Силовыми машинами" еще в 1991 году. Сейчас Siemens владеет блокпакетом "Силовых машин" и дважды пытался купить контрольный пакет, однако сделку блокировала ФАС. По лицензии Siemens "Силовые машины" выпускают газовую турбину ГТЭ-160, которая используется для строительства парогазовых установок большой мощности — на 450 МВт или 220 МВт. В 2008 году "Силовые машины" приобрели у Siemens лицензию на производство, продажу и сервисное обслуживание газовой турбины SGT5-4000F мощностью 285 МВт.

"ЭМАльянс" (контролирует около 80% российского рынка котельного оборудования) в 2008 году заключил лицензионное соглашение о передаче технологии систем утилизации тепла с американской Nooter/Eriksen. Оно предполагает проектирование, изготовление, продажу, поставку и установку котлов-утилизаторов по американским технологиях.

В последнее время проектов СП в энергомаше стало гораздо больше. В феврале французский Alstom подписал соглашение с "РусГидро" о создании совместного производства в Башкирии. Там будет выпускаться оборудование для малых ГЭС мощностью до 25 МВт, средних ГЭС (до 100 МВт) и гидроаккумулирующих станций (до 150 МВт). По словам главы подразделения "Глобальная сбытовая сеть" Alstom Power в России Андрея Лавриненко, инвестиции в базовом варианте составят €50 млн, но могут быть и выше. "Интер РАО ЕЭС", "Ростехнологии" и американская General Electric (GE) в декабре 2010 года подписали рамочное соглашение о создании СП, которое будет выпускать газовые турбины мощностью 77 МВт для среднеразмерных энергоблоков. Кроме того, "Интер РАО" и Alstom анонсировали СП по производству комплектов малых паровых турбин для ТЭЦ, работающих на сверхкритических параметрах пара. Параметры проекта пока не раскрываются.

По логике Минпромторга, через СП с иностранцами российский энергомаш должен пойти по тому же пути, что и автопром. Об этом говорил и Владимир Путин. "Активнее перенимать опыт автопрома" призывал он на совещании по развитию энергетического машиностроения 8 апреля. "Через технологическое партнерство с иностранными инвесторами необходимо добиваться высокой степени локализации производства, создавать единую цепочку — от инжиниринговых центров до сервисного обслуживания",— сказал он. Пока требуемый уровень локализации в энергомашиностроении не обозначался. Но Никита Мельников из "Атона" отмечает, что "обеспечить высокую локализацию для столь высокого технологичного оборудования за краткие сроки очень сложно".

Фото: Илья Питалев, Коммерсантъ

У них

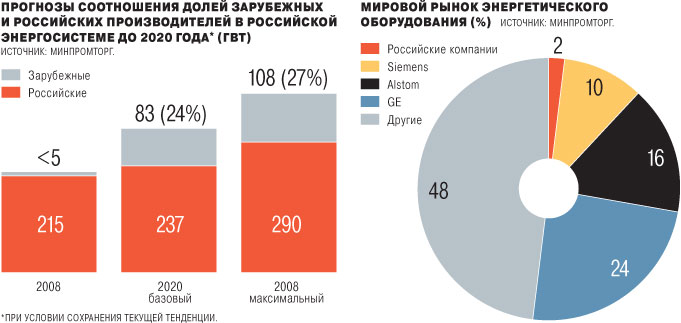

По данным самих машиностроителей, в 2010 году объем мирового рынка энергооборудования составил около $95,6 млрд, показав падение к 2009 году на 9,2%. "В кризис выполнялись много заказов, законтрактованных двумя-тремя годами ранее, поэтому выручка компаний росла,— поясняет Никита Мельников из ИК "Атон", согласный с приведенными выше оценками рынка.— На падение 2010 года, соответственно, повлияли кризисные годы, когда заказов поступало меньше". Крупнейшим игроком рынка остается GE, контролирующая 29%, второе место занимает Siemens — 19,2%, третье — Alstom с 16,3%. Все российские энергомашиностроители занимают не более 2%, причем из них 1,5% приходятся на "Силовые машины".

Минпромторг оценивает мировой рынок иначе — на уровне $70 млрд, причем на GE, по мнению министерства, приходится 24%, Alstom — 16%, Siemens - 10%. Однако в оценках доли российских компаний на мировом рынке и машиностроители, и чиновники сходятся. В министерстве отмечают, что мировые компании проявляют все большую активность на российском рынке и "традиционных для России рынках энергетического машиностроения — в странах СНГ и Азиатского региона", используя при этом "все возможные методы, чтобы вытеснить российских производителей, в частности, демпинговые цены и кредитование потребителей на выгодных для них условиях".

Кроме того, в стратегии утверждается, что на мировом рынке активно происходят процессы слияний и поглощений, как "новые угрозы для отечественного энергетического машиностроения", в силу того, что это позволяет более эффективно финансировать НИОКР и поставлять "всю линейку продукции". Однако Никита Мельников отмечает, что "в последнее время крупных слияний и поглощений в отрасли не происходило", последней масштабной сделкой была покупка компанией Alstom доли ABB (50%) в СП ABB Alstom Power, которая произошла в 2000 году. В то же время, добавляет аналитик, сейчас на мировом рынке существует тенденция, когда крупные игроки покупают компании, которые разрабатывают новые продукты, вместо того чтобы приобретать у них лицензии.