ЦБ продемонстрировал прочность опор

До исчерпания резервного фонда страна выглядит платежеспособной

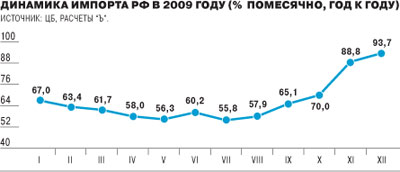

Платежный баланс России в декабре 2009 года после двух шоков — конъюнктурного взлета 2007-2008 годов и обвала 2008-2009 годов — вернулся к относительно устойчивой конструкции. Как следует из данных ЦБ, корпоративный внешний долг в четвертом квартале 2009 года стабилизировался, банковский — продолжил снижение, объемы импорта стабилизировались на уровне 2006-2007 годов, профицит торгового баланса — на уровне $10 млрд, резервы выше начала 2009 года. Запаса стабильности, очевидно, вполне хватит на повторение ситуации лета 2008 года — но лишь если она произойдет не позже середины 2011 года.

Вчера Банк России раскрыл собственную оценку платежного баланса РФ за ноябрь 2009 года — учитывая, что предварительные данные за весь четвертый квартал опубликованы накануне, они позволяют оценить и показатели торгового баланса декабря. Опубликованы и данные о внешнем долге на 1 января, и данные о международных резервах РФ на конец 2009 года. Цифры неплохо объясняют стабильность на валютном и денежном рынке на рубеже декабря-января — при стабильно хорошей мировой конъюнктуре платежный баланс, вероятно, обрел устойчивость.

По предварительным оценкам ЦБ, внешний долг РФ в 2009 году по сравнению с 2008-м сократился на $10,2 млрд (2%). Основной причиной сокращения долга стали выплаты банковской системы, а не промышленности: банковский долг сократился за год на $40,7 млрд, и его доля в общем объеме внешней задолженности упала с 35 до 27%. "Банки вполне успешно платили по своим долгам. В начале 2009 года было много страшилок, что российская банковская система не справится с выплатами внешнего долга. Но никакого кошмара не произошло — его предварительный объем был изначально завышен в силу особенностей отчетности ЦБ",— говорит Алексей Моисеев из "Ренессанс Капитала". При этом опрошенные "Ъ" эксперты убеждены, что и в 2010 году банковский внешний долг расти не будет. "Банки все еще не смогут быть агрессивными заемщиками. Их позиции остаются слишком слабыми",— подчеркивает Юлия Цепляева из Merrill Lynch.

Как уже писал "Ъ" 13 января, отток капитала из РФ по итогам года оказался меньше планового, в четвертом квартале 2009 года наблюдался приток в размере более $11 млрд. По крайней мере часть его досталась небанковскому сектору: ситуация с внешним корпоративным долгом выглядит полностью противоположной банковской. Если в первом и втором кварталах 2009 года компании активно реструктуризировали долги и их задолженность устойчиво снижалась, то в третьем и четвертом кварталах внешний долг компаний стал расти. По итогам 2009 года доля внешнего корпоративного долга в общем объеме внешней задолженности РФ увеличилась с 59 до 64%, а в последнем квартале года отмечался незначительный прирост валового внешнего долга вне банковского и госсектора — $0,8 млрд. При этом долг сектора перед прямыми инвесторами в силу кредитных ограничений на внутреннем и внешнем рынках увеличился с $31 млрд на 1 января 2009 года до $52,3 млрд на 1 января 2010 года, а в долговых ценных бумагах соответственно с $8,6 млрд до $13 млрд.

Пик роста задолженности в ценных бумагах пришелся на четвертый квартал 2009 года — теоретически именно тогда открывалось "окно" долгового финансирования для компаний РФ на внешнем рынке, хотя о крупных внешних кредитах компаниям РФ не сообщалось, а погашения долга все же были. Алексей Моисеев считает, что основное рефинансирование компаниям все-таки предоставляли российские банки, зарегистрированные за границей, что формально считается иностранными кредитами. "У банков оказалось слишком много валютных пассивов, которые надо было использовать",— поясняет он. Юлия Цепляева, в свою очередь, считает, что в 2010 году корпоративный внешний долг продолжит расти, несмотря на желание правительства его ограничить. Во вторник на президиуме правительства вице-премьер Алексей Кудрин уже заявил, что, по крайней мере, для госкомпаний система мониторинга объемов внешнего долга и ограничений внешних займов будет запускаться уже в январе 2010 года.

Одним из главных предметов беспокойства правительства осенью 2008 года была способность компаний, в том числе государственных, выплачивать внешние займы, набранные на пике конъюнктуры в середине 2007-го — начале 2008 года при обвале сырьевых цен. Во многом ради их поддержки ЦБ в октябре 2008-го — феврале 2009 года пошел на "управляемую" девальвацию рубля, стоившую резервам РФ около $100 млрд. Вчера же ЦБ обнародовал данные о резервах на начало года: за 2009 год их удалось на высокой сырьевой конъюнктуре даже нарастить, на 1 января они составляли $440,6 млрд против $427,1 млрд на январь 2009 года. "Почти плавающий" курс рубля за 2009 год проделал почти ту же траекторию.

Обнародованные вчера данные платежного баланса за ноябрь позволяют восстановить и помесячную динамику экспорта и импорта в декабре: декабрьский импорт составил, исходя из первых оценок, $22,5 млрд (см. график) при экспорте в размере $33,7 млрд, сальдо торгового баланса — $11,2 млрд. На уровне выше $10 млрд положительное сальдо держится без динамики с июля 2009 года. Это средний показатель, характерный для экономики с 2005 по 2007 год,— на уровни стабильно выше сальдо вышло осенью 2007 года (это совпало с первыми симптомами финансового кризиса в США — "ипотечным кризисом"), ниже спустилось в ноябре 2008 года — с ожидаемым двухмесячным лагом после обвала нефтяных цен с августа по ноябрь 2008 года со $130 за баррель до $40-45.

Очевидно, что повторение схожей комбинации "шоков" экономика РФ в 2010 году выдержать вполне в состоянии — но лишь до тех пор, пока государство имеет возможность оплачивать расходы бюджета из резервного фонда. К середине 2011 года при стабилизации или росте импорта и обнулении фонда даже при нынешнем уровне нефтяных цен и умеренном росте ВВП и промпроизводства эта конструкция стабильности себя исчерпает.