Из-за падения спроса на логопарки Москвы и Подмосковья объем ввода такой недвижимости в 2023 году может сократиться минимум на 18%. В прошлом году международные компании, ушедшие из РФ, освободили складские помещения, и арендаторы занимали эти площади, перестав заказывать новые объекты. Эксперты ожидают, что и в этом году интерес арендаторов по-прежнему будет направлен на готовые логопарки.

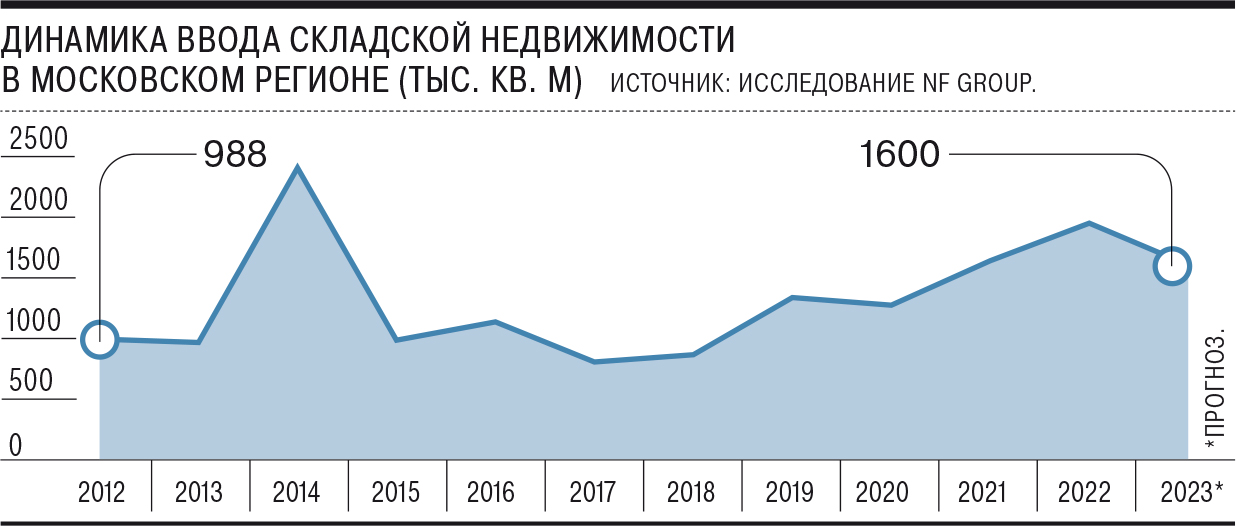

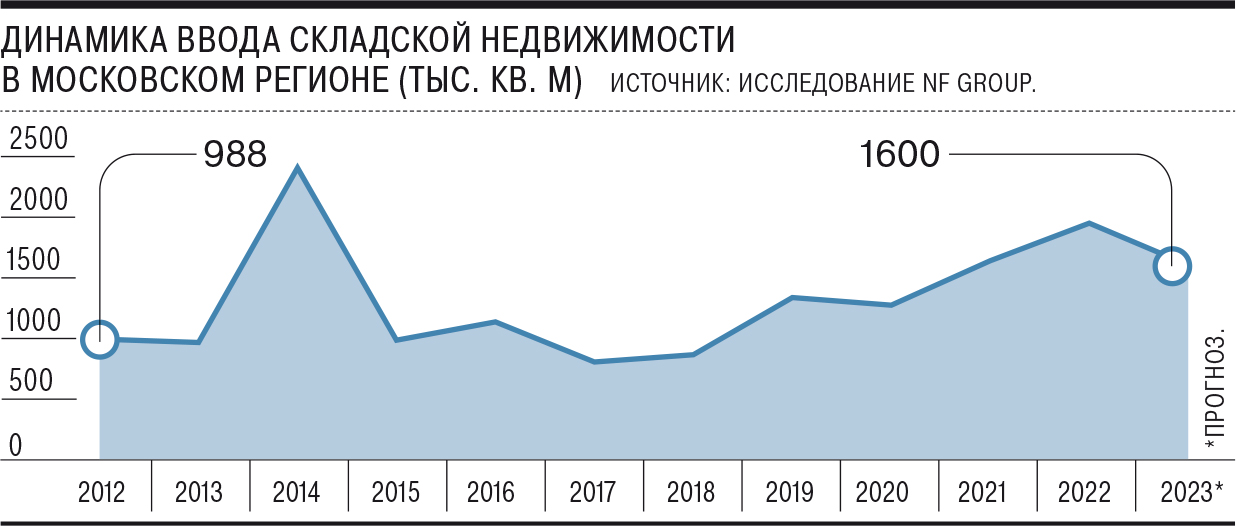

В 2023 году объем ввода складов в Москве и Подмосковье может составить 1,6 млн кв. м, что на 18% меньше по сравнению с 2022 годом, когда было построено 1,95 млн кв. м, прогнозируют в NF Group. В Nikoliers ожидают, что объем нового строительства достигнет 1,67 млн кв. м, но не исключают, что реализация ряда проектов может быть перенесена или заморожена. В CMWP и IBC Real Estate и вовсе прогнозируют, что общая площадь новых объектов не превысит 900 тыс. кв. м.

Причина — в сжатии спроса, которое началось в 2022 году, поясняет руководитель департамента складской и индустриальной недвижимости CMWP Егор Дорофеев. В 2022 году объем спроса на логопарки Москвы и Подмосковья снизился на 40% год к году, до 1,67 млн кв. м, уточняет директор департамента индустриальной и складской недвижимости NF Group Константин Фомиченко.

По его словам, это произошло за счет снижения объема сделок built-to-suit (BTS; строительство объекта под конкретного заказчика), что стало следствием резкого роста стоимости строительства во втором-третьем кварталах 2022 года.

В прошлом году объем сделок по такой схеме снизился в шесть раз, до 181 тыс. кв. м, добавил он. Основные пользователи BTS-складов либо имеют переизбыток помещений, либо отдают предпочтение постепенно высвобождающимся качественным объектам, отмечает региональный директор департамента складской недвижимости Nikoliers Виктор Афанасенко. Некоторые такие контракты будут подписаны только в 2023 году, а достроены только в следующем году, ожидает гендиректор «Ориентира» Андрей Постников.

Но и строить логопарки для сдачи в аренду на свободном рынке девелоперы не торопятся. Пока застройщики сохраняют осторожность, поясняет господин Постников. Дело в том, что в 2022 году на рынке предлагалось достаточное количество готовых к въезду площадей через прямую аренду, субаренду, а также через замену уходящих из РФ компаний-арендаторов, напоминает Егор Дорофеев. Так, польский ритейлер LPP (бренды Reserved, Cropp, Sinsay, House, Mohito) в прошлом году отказался от аренды 80 тыс. кв. м в «PNK Парк Жуковский» в Подмосковье. Позже его место занял онлайн-ритейлер Ozon.

По данным NF Group, в конце 2021 года вакантность на рынке не превышала 0,9% предложений по субаренде, а уже по итогам июня 2022 года она выросла до 4%.

Основная активность арендаторов была сфокусирована именно на построенных площадях, добавляет господин Дорофеев. Кроме того, постоянное колебание ключевой ставки ЦБ в последние годы не позволяло девелоперам оптимистично прогнозировать спекулятивное строительство, отмечает директор «Ricci | Склады» Дмитрий Герастовский.

Ожидания консультантов по вводу новых логопарков могли бы быть ниже. Замдиректора по аренде и маркетингу Radius Group Александра Шакола говорит, что в прошлом году на 2023 год был перенесен ввод 500 тыс. кв. м логопарков. При сохранении текущих темпов выхода будет наблюдаться постепенное движение в сторону рынка арендатора, полагает Виктор Афанасенко.

Для пользователей логопарков становятся приоритетнее гибкие условия договора, позволяющие им оперативно реагировать и трансформировать свои стратегии в условиях сжатого горизонта планирования, отмечает руководитель департамента исследований и аналитики IBC Real Estate Екатерина Ногай. Поэтому, продолжает она, инновационные и уникальные собственные объекты, запуск которых ключевые игроки рынка прежде были готовы ждать по полтора года, уходят на второй план. Спрос арендаторов, резюмирует эксперт, по-прежнему будет направлен на готовые объекты, что будет сдерживать объемы нового строительства.