Одна пенсия на двоих

Перспектива

Пенсионные накопления и резервы — более 3 трлн руб., аккумулированные в негосударственных пенсионных фондах (НПФ),— весомая часть бизнеса управляющих компаний. На фоне анонсированных регулятором масштабных трансформаций пенсионной системы и возможностей самостоятельного инвестирования НПФ в их связке с УК предстоят новые испытания: рублем, риском и фидуциарной ответственностью.

Фото: Максим Поляков, Коммерсантъ / купить фото

Доверенные каналоармейцы

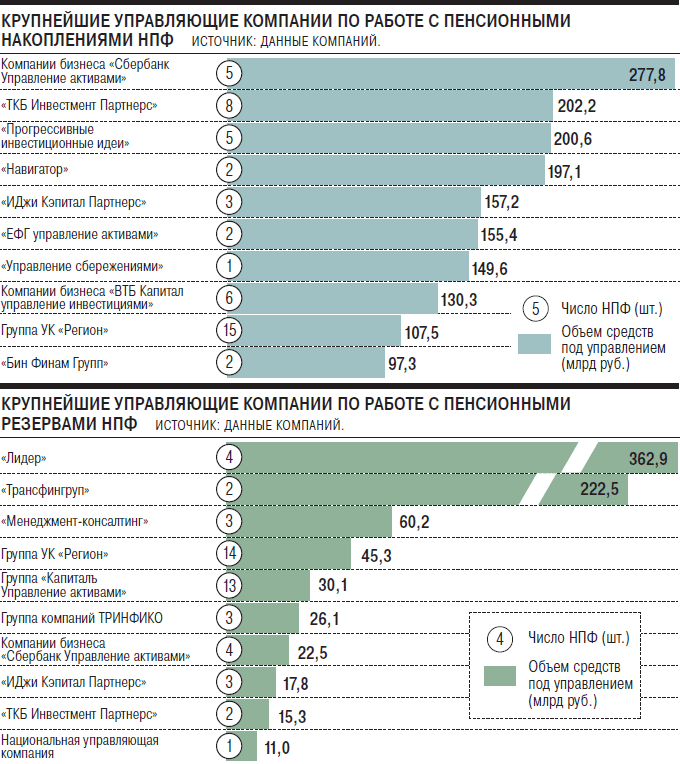

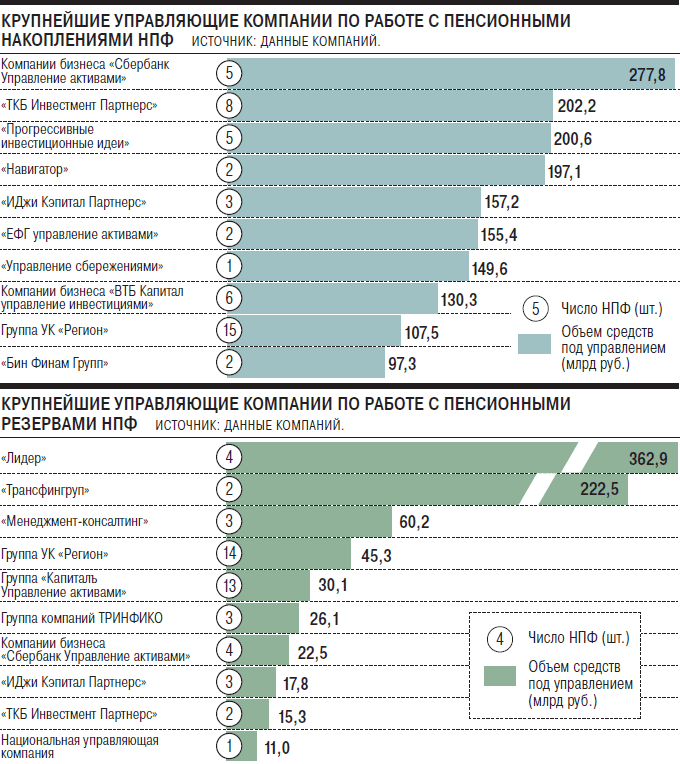

Пенсионные деньги — важный сегмент индустрии управления активами. Более 2 трлн руб. пенсионных накоплений и свыше 1 трлн руб. пенсионных резервов, аккумулированных в НПФ, находятся в доверительном управлении — это почти половины суммарных активов рынка доверительного управления на конец 2016 года. И этот объем год от года прирастает: менее динамично — за счет дохода от размещения и притока новых средств в резервы, основательно — за счет перетока средств "молчунов", которыми управляет ВЭБ (по итогам 2016 года в НПФ передано 234 млрд руб.).

Единственный недостаток этого канала — его постепенное обмеление. Как отмечает директор по стратегическому развитию компании "Альфа-капитал" Вадим Логинов, в ВЭБе остались более "инерционные" накопления: сознательные "молчуны" (по итогам переходной кампании 2016 года около 80 тыс. человек перешли из НПФ в ПФР) и граждане с небольшими счетами (в среднем около 40 тыс. руб.), которые гораздо скромнее среднего показателя для частных НПФ (на уровне 70 тыс. руб.). "Если заявленный переходный период для "молчунов" — пять лет на выбор НПФ или перевод накоплений в баллы — будет выдержан, пенсионные фонды могут рассчитывать, по нашим оценкам, максимум на 600-700 млрд руб. дополнительного притока",— прогнозирует господин Логинов.

Дальше приток средств в систему (по линии нынешней ОПС) должны будут обеспечивать граждане — им предстоит самостоятельно формировать индивидуальные пенсионные капиталы. Пока ее параметры активно дискутируются социальным и экономическим блоком правительства и регулятором, давать прогноз в цифрах сложно. На главный вопрос — сколько граждан включатся в формирование ИПК (даже при автоподписке ключевая возможность новой системы — каникулы по взносам) — эксперты дают ответ: 20-80%. Скорее всего, на первоначальном этапе приток средств в систему будет небольшим, потому критически важным становится качество управления активами.

От кэптива — в рынок

Тренд на переформатирование работы управляющих и НПФ задал регулятор. В конце 2016 года первый зампред Банка России Сергей Швецов анонсировал расширение возможностей НПФ по самостоятельному инвестированию накоплений. Причем получение дилерской лицензии при таком сценарии рассматривается как возможная, но необязательная опция. Возможность для НПФ самостоятельно инвестировать накопления закрепит принцип принятия инвестиционных решений из единого центра, отмечает директор по корпоративным рейтингам "Эксперт РА" Александра Таранникова.

Важный для рынка вопрос — придется ли пересматривать практику размещения львиной доли пенсионных накоплений через кэптивные УК. Через них, по оценке "Эксперт РА", инвестируется около 90% средств в ОПС. По оценке "Ъ", не менее 80% пенсионных резервов инвестируется через родственные УК. "Открытый рынок управления пенсионными средствами сегодня достаточно узок. По нашим оценкам, он составляет не более 600 млрд руб. резервов и накоплений. Остальными деньгами управляют преимущественно родственные фондам управляющие компании",— говорит директор аналитического департамента ИК "Регион" Валерий Вайсберг.

Стоит напомнить, что и при привлечении рыночных УК фонды подписывают с управляющими достаточно жесткие инвестиционные декларации и оказывают существенное влияние на инвестиционный процесс. "Мы и сегодня в значительной мере контролируем инвестпроцесс, определяя как уровень риска, так и эмитентов, с которыми стоит или не стоит работать управляющим",— говорит гендиректор НПФ из топ-10. "Перспектива остаться без контракта делает вероятность несогласованных действий минимальной. Отсутствие конкуренции между управляющими компаниями, максимальное упрощение инвестиционных решений НПФ чревато массовым размещением в малодоходные нерисковые инструменты",— предупреждает гендиректор УК "Капиталъ" Вадим Сосков. По его мнению, сценарий, при котором на рынке останутся десять крупнейших НПФ и пять кэптивных УК, явно не пойдет на пользу пенсионной отрасли.

Впрочем, вряд ли стоит ожидать полного отказа от услуг управляющих компаний. Госпожа Таранникова указывает на то, что рост расходов и снижение маржинальности бизнеса могут привести к сокращению числа кэптивных УК (в среднем в крупных группах работают по три такие компании). При этом на привлечении рыночных УК фонды экономить не станут: их результаты — мотиватор и бенчмарк для кэптивной УК. "Я вижу перспективы в развитии готовых продуктов для инвестирования. УК будут выпускать паи, ноты и проч., подтверждать эффективность, качество, риск-показатели, а НПФ — принимать самостоятельные решения, покупать их или нет",— говорит гендиректор УК ТРИНФИКО Дмитрий Благов.

Переход к самостоятельному инвестированию потребует от НПФ дополнительных расходов. "Среди уникальных компетенций управляющих компаний, которых нет сейчас в распоряжении фондов, например, портфельные управляющие и бизнес-аналитики",— напоминает руководитель службы риск- менеджмента НПФ "Будущее" Владимир Кротов. Однако сокращение расходов на дублирующие функции УК и НПФ в управлении в перспективе перекроет эти траты. "Обеспечивая НПФ доступ к самостоятельному инвестированию и при этом сохраняя участие и экспертизу УК, мы в перспективе создаем на рынке здоровую конкуренцию между внутренними и внешними управляющими. Это позволит эффективно перераспределять портфель по итогам оценки УК и НПФ итогов инвестирования с учетом взятых на себя рисков, а по инструментам, вызывающим сомнения, воспользоваться дополнительной экспертизой",— говорит Владимир Кротов.

С какими именно классами активов будут работать НПФ при размещении активов — пока вопрос открытый. Как следует из опроса УК, проведенного рейтинговым агентством "Эксперт РА", доля пенсионных накоплений, которые НПФ будут инвестировать самостоятельно, составит до 30%. С высокой вероятностью это будут депозиты в банках из утверждаемого ЦБ перечня, облигации федерального займа и, возможно, корпоративные бонды высоконадежных эмитентов. В будущем, по мнению Владимира Кротова, целесообразно предоставление фондам всего спектра доступных финансовых инструментов для инвестирования пенсионных накоплений с ограничением (на начальном этапе) вложений в производные финансовые инструменты.

Для НПФ критически важно выстроить работу по оценке рисков и экспертизе вложений — как самостоятельную, так и с управляющими компаниями, подчеркнул на прошедшем в конце марта форуме "Управление активами" директор департамента коллективных инвестиций Банка России Филипп Габуния. "Если у НПФ некачественная управляющая компания и сам фонд не может выстроить эту работу, ему придется уйти с рынка или работать с качественной управляющей компанией",— отметил господин Габуния. По его оценке, результаты такой работы стоит рассматривать на горизонте не менее пяти лет. Притом коррективы в законодательство, регулирующее работу НПФ и УК, регулятор намерен вносить после прохождения стресс-тестов в НПФ, которые стартуют с февраля 2018 года.

Пенсионное завтра

Контуры негосударственной пенсионной системы при ее переформатировании из ОПС в ИПК пока довольно размыты. В первом приближении маневр граждан по выбору страховщика сократится с трех вариантов — ПФР (ВЭБ), ПФР (частные УК), НПФ — до одного — НПФ. "Пенсионная система, тем более многоуровневая,— это весьма сложный механизм. Поэтому понятно желание государства сделать новую добровольную составляющую максимально понятной и несложной. И оставить только НПФ, исключив выбор УК",— объясняет Вадим Логинов.

Важнейший вопрос, который предстоит решить НПФ и УК,— как перестроить работу в свете анонсированного Банком России введения фидуциарной ответственности (работы исключительно в интересах клиентов фондов, покупки и продажи активов по наилучшей доступной цене, в случае необходимости — доначисления активов и капитала и проч.) наряду с требованием безусловной сохранности накоплений, по сути — гарантированного успеха. "Для бизнеса важно, чтобы такие изменения сопровождались пересмотром и системы вознаграждения НПФ. Мы видим, что это могла бы быть отдельно премия за успех (success fee), если доходность от инвестирования положительная, и выплаты за управленческие услуги (management fee), которые начисляются вне зависимости от результата деятельности фонда",— отмечает Владимир Кротов.

Наряду с допуском НПФ к самостоятельному инвестированию логичным было бы и доверительное управление в пенсионных фондах, чтобы сформировать отдельные портфели для разных групп клиентов. "Целевой капитал в УК под конкретные нужды клиента — востребованная сегодня услуга, и фонды также могли бы предоставлять ее. НПФ обладают большим объемом активов, что потенциально повышает надежность",— говорит господин Кротов. "В зависимости от возраста клиента и срока, оставшегося до его выхода на пенсию, профессионалы рекомендуют использовать стратегии с разными долями тех или иных инструментов. Например, молодым рекомендуется держать большую долю акций. Условная формула: разница между пенсионным и текущим возрастом равна доле акций в портфеле. Target dated funds или target retirement funds (пенсионные фонды, ориентированные на выплаты с заранее определенного срока — "Ъ") на Западе растут не менее успешно, чем ETF. При переформатировании системы логично освоить и внедрить лучшие рыночные практики",— считает Вадим Логинов.

Корректировка же порядка инвестирования пенсионных средств в конечном итоге может ударить и по самим фондам. "Введение в систему "Центрального администратора" может не оставить места для НПФ, которые в этом случае будут стараться занять место управляющих. К тому же результату может привести отмена обязательности привлечения УК НПФ, а также усиление фидуциарной ответственности НПФ за управление",— отмечает господин Тимофеев.

Однако перспективные направления есть и для управляющих компаний. К приему добровольных пенсионных накоплений граждан УК готовы не хуже НПФ. Более 500 тыс. клиентов, которые сознательно сделали выбор в пользу УК и по факту "молчунами" не являются, логично оставить право работать с управляющими, подчеркивает Вадим Сосков. "При эффективной системе централизованного учета и системе гарантирования вполне можно рассмотреть вопрос о сохранении участия УК без увеличения затрат на администрирование",— считает Вадим Логинов. Услуги управляющих в ИПК будут востребованы теми, кто выберет индивидуальное, а не коллективное управление, уверен президент НАУФОР Алексей Тимофеев. И прежде всего работниками с большими вознаграждениями. "В США, например, важным моментом является то, что можно отказаться от корпоративной пенсионной программы 401K и выбрать Individual Retirement Account. Есть и другие альтернативные инструменты и провайдеры пенсионных накоплений. В ряде стран это могут быть брокеры, банки и страховые компании. Учитываются интересы всех возрастных и социальных групп",— подчеркивает Вадим Логинов.