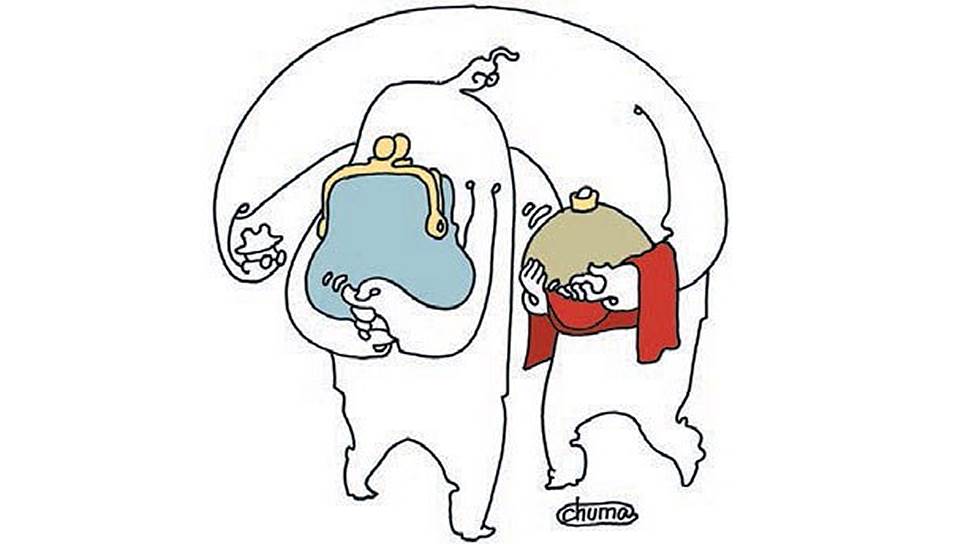

Дешево, но сердито

Исламские деньги даже в условиях санкций доступны единицам

Стоимость средств, привлеченных по законам шариата, может быть даже дешевле, чем по традиционным каналам. Это доказал пример пока единственного российского банка "Ак Барс", воспользовавшегося таким инструментом и раскрывшего его стоимость в отчетности. Правда, потенциальную востребованность таких инструментов в условиях санкций заметно уменьшают сложности их использования. На то, чтобы выработать механизм такого заимствования и договориться с инвесторами, у банка ушло около трех лет даже при отсутствии "неправильного" бизнеса.

Стоимость привлечения средств в рамках исламского инструмента мурабаха банк "Ак Барс" раскрыл в отчетности по МСФО за первое полугодие. Деньги привлечены еще в конце 2013 года в рамках исламской синдицированной сделки, но их стоимость не раскрывалась. Теперь известно — средства с помощью инструмента мурабаха на сумму $100 млн на год банк получил по ставке 5,37%. Как пояснили "Ъ" в банке, указанная ставка отражает совокупные затраты, включая организационные, реальная стоимость финансирования — LIBOR + 3%. Сейчас трехмесячный LIBOR находится на уровне 0,23%, при этом с начала года он не поднимался выше 0,24%. Таким образом, мурабаха обошлась банку дешевле, чем классическое фондирование. Для сравнения: в обращении находятся два выпуска еврооблигаций "Ак Барса" объемом $1,1 млрд. Оба они размещены в 2012 году на сроки три и десять лет, ставки по ним 8,75% и 8% соответственно. Годового привлечения за рубежом у банка нет.

Свои планы по дальнейшему привлечению исламского финансирования в "Ак Барсе" не раскрывают. При этом в "Ак Барсе" уверены, что на фоне сужения возможностей на классических рынках капитала (из-за санкций со стороны Европы и США) для российских банков рынок исламского финансирования может быть весьма актуальным. По расчетам банка на основе данных Bloomberg, объем привлечения финансирования на рынке исламских финансов (только по сделкам с участием топ-60 организаторов) в первой половине 2014 года составил $34 млрд, при этом 45,7% привлечений приходится на финансовый сектор.

Впрочем, недорогое альтернативное фондирование требует куда более серьезной подготовки. Как пояснили в банке, одно из принципиальных затруднений возникает при выборе объекта мурабахи. Российским банкам запрещено заниматься торговлей, однако под это правило не подпадают драгоценные металлы, которые и лежат в основе механизма, используемого "Ак Барсом". Не меньшую сложность представляет длительный процесс налаживания связей с инвесторами, на это у банка ушло около трех лет.

Кроме того, эксперты указывают, что игрокам, финансирующим алкогольный и игорный бизнес или, например, свинофермы, практически нереально, существуя в российских реалиях, соответствовать требованиям шариата. Есть еще налоговые и юридические риски. Так, в 2010 году группа ВТБ заявляла о планах привлечения средств через сукук. Впрочем, эта инициатива так и не была реализована. "Классический сукук — это выбор "чистого" с точки зрения шариата актива, чаще всего драгоценных металлов или пальмового масла, и покупка его заемщиком по повышенной цене, де-факто включающей проценты, с отсрочкой оплаты,— поясняет старший вице-президент ВТБ Дмитрий Пьянов.— В российских условиях существуют объективные юридические риски признания данного инструмента как коммерческого кредита для отражения расходов в течение всего периода жизни инструмента и налоговые риски признания цены покупки актива рыночной и отнесения квазипроцентных расходов на расходы, снижающие налогооблагаемую базу". "Рынок исламского финансирования в России относится к категории нишевых,— резюмирует исполнительный вице-президент Газпромбанка Игнат Диркс.— Сделки на нем носят эпизодический характер, а его емкость ограничена специфическими требованиями к базовым активам и структурам сделок".