На фоне зафиксированного другими ритейлерами снижения потребительской активности продуктовая сеть "Лента" объявила об IPO на Лондонской и Московской биржах. Компания, оцененная банками-организаторами в $5,3-6,8 млрд, показала в 2013 году лучшую в отрасли динамику и теперь хочет убедить инвесторов в устойчивости потребительского спроса. Если размещение состоится, это будет первое IPO продуктового ритейла за три года.

Свои бумаги в ходе IPO продадут три крупнейших акционера "Ленты": TPG Capital (49,8%), ЕБРР (21,5%), "ВТБ Капитал" (11,7%), сообщила вчера компания. Менеджмент и директоры, владеющие около 1%, а также миноритарии (15,9%) свои бумаги продавать не будут. В целом ритейлер может разместить до 25% уставного капитала. В течение 180 дней "Лента" и продающие акционеры не смогут дополнительно продавать акции, для менеджмента и директоров аналогичное ограничение будет действовать в течение 365 дней. Организаторами размещения станут Credit Suisse, JPMorgan и "ВТБ Капитал", а Deutsche Bank и UBS выступят букраннерами. Для всех этих банков предусмотрен опцион доразмещения расписок в объеме до 15% от общего числа бумаг.

Все пять организаторов уже подготовили отчеты по компании. По словам источника, знакомого с этими документами, самая скромная оценка у "ВТБ Капитала": весь бизнес "Ленты" оценен в $5,3-6,2 млрд. Два других банка указали примерно одну и ту же стоимость компании — до $6,8 млрд. Для сравнения: капитализация "Магнита" вчера составляла $25,4 млрд, Х5 Retail Group — $4,59 млрд, "О'Кей" — $2,8 млрд, "Дикси" — около $1,16 млрд.

По итогам 2013 года, торговые площади "Ленты" увеличились на 35%, до 508 тыс. кв. м, а выручка на 31%, до 144,3 млрд руб. Это самый быстрый темп роста в отрасли. Продажи "Магнита" выросли в 2013 году на 29,2%, до 579,7 млрд руб., "Дикси" — на 22,7%, до 180,5 млрд руб., "О`Кей" — на 18,7%, до 137,7 млрд руб., X5 Retail Group — на 8,7%, до 532,7 млрд руб. При этом у бизнеса "Ленты" оказалась самая высокая маржинальность, рентабельность по EBITDA составила 11,4% (11,5% у "Магнита", 7% в январе-сентябре у X5, 6,1% у "Дикси", 8% у "О'Кей" в 2012 году). По мнению управляющего директора Prosperity Capital Management Алексея Кривошапко, рентабельность "Ленты" может стать риском для инвесторов: "Неясно, во-первых, почему показатель настолько высокий, во-вторых, сможет ли компания удерживать его".

Чистая прибыль "Ленты" в 2013 году выросла на 38%, до 7,1 млрд руб. (более $222 млн). В этом году прибыль может вырасти до $300 млн, что при нынешнем долге более $100 млн подразумевает мультипликатор в 17 P/E к оценкам банков-организаторов, отмечает господин Кривошапко. "Магнит" и "О'Кей" сейчас торгуются с мультипликатором 16 P/E, а X5 Retail Group с "Дикси" — с 10 P/E. Господин Кривошапко уверен, что инвесторам комфортнее иметь бумаги с более низким мультипликатором, поскольку "рынок все равно усреднит стоимость компании".

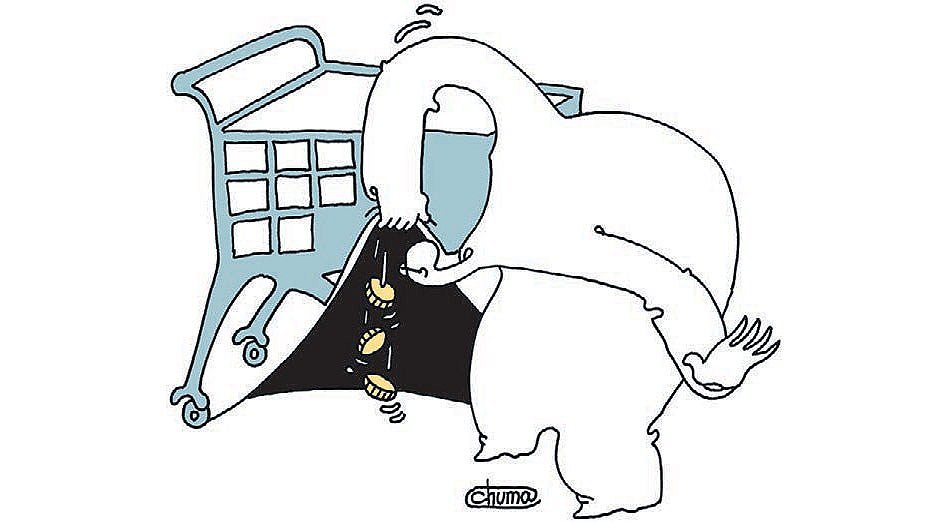

"Лента" решила выйти на биржу, когда лидеры своих отраслей — "Магнит" и "М.Видео" — фиксируют снижение потребительской активности. В минувшем декабре "Магнит" продемонстрировал самый низкий темп роста выручки за весь 2013 год, а у "М.Видео" он вообще был нулевым. В результате котировки ритейлеров падают: с начала года капитализация "Магнита" на Лондонской бирже уменьшилась на 19%, "О'Кей" — на 12% (индекс FTSE RIOB снизился за это время на 11%). Отрицательную динамику — на 19% — продемонстрировала и торгующаяся на Московской бирже "Дикси" (индекс ММВБ снизился на 4%). Выросли в цене на 1% лишь только акции Х5 Retail Group. Но "Лента", по словам ее гендиректора Яна Дюннинга, в отличие от прочих, видит "устойчивый потребительский спрос на российском рынке".