НПФ в очередной раз разнесли по счетам клиентов по итогам года более низкую доходность, чем конкуренты — государственная управляющая компания (УК) ВЭБ.РФ и частные УК. Заметное отставание определялось взимаемым фондами вознаграждением. Впрочем, в условиях небольших счетов этот разрыв не критичен для граждан, указывают эксперты.

Фото: Евгений Павленко, Коммерсантъ / купить фото

Фото: Евгений Павленко, Коммерсантъ / купить фото

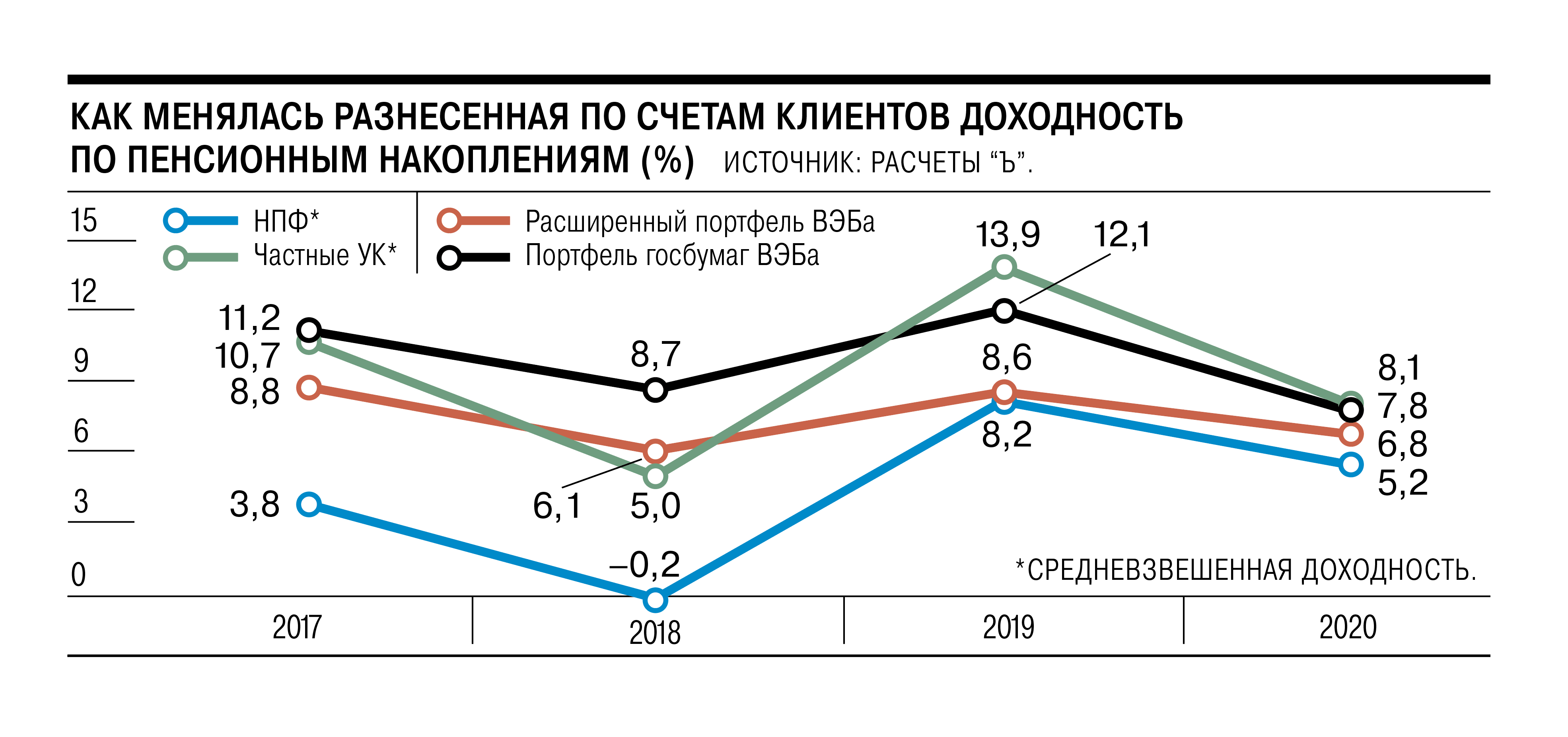

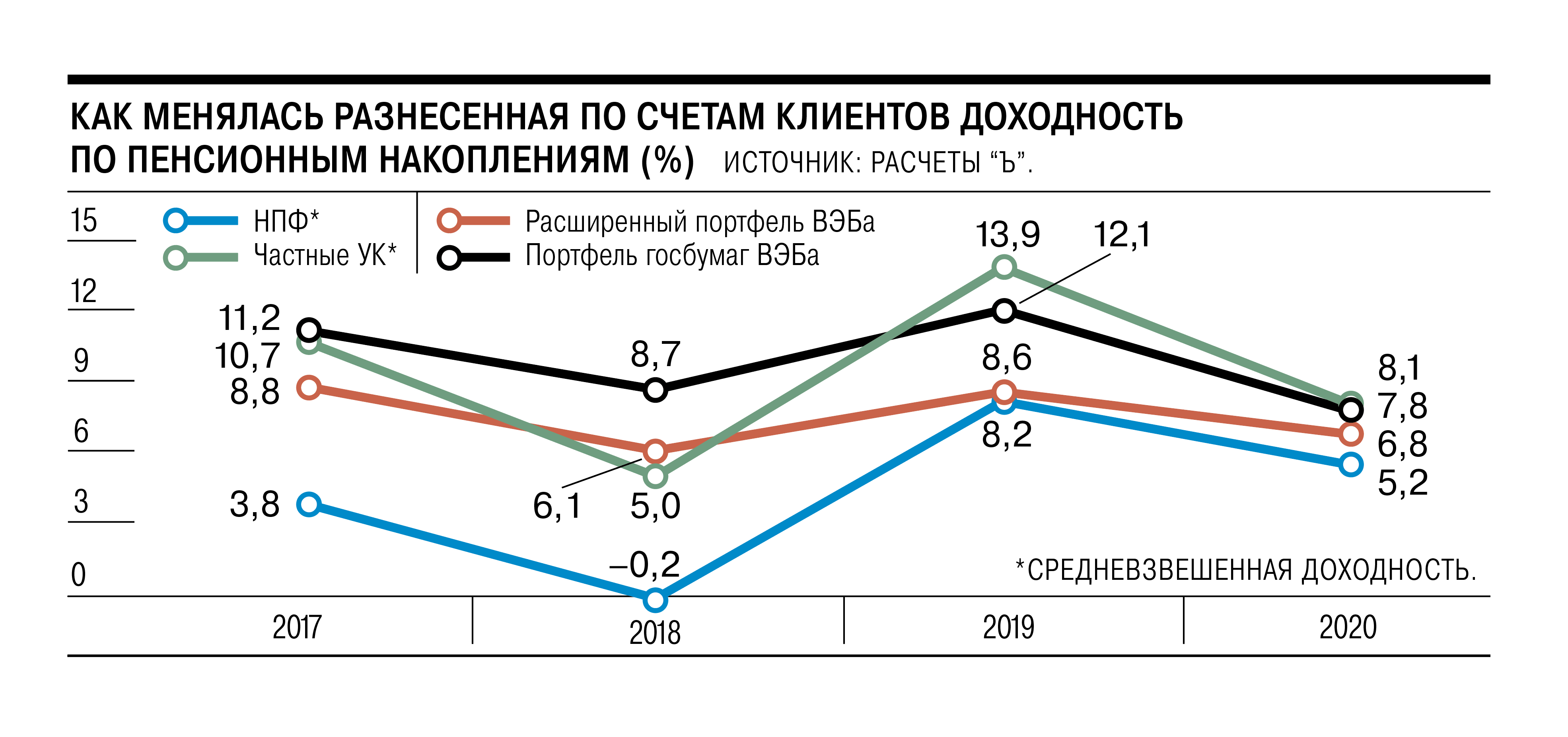

Средневзвешенная разнесенная по счетам доходность НПФ за прошлый год составила 5,2% годовых, свидетельствуют расчеты “Ъ” на основании данных 13 крупнейших фондов (на них приходится 97,4% обязательств по ОПС). Диапазон доходностей составил 2,1–7,3%. «Молчунам», чьи средства находятся в расширенном портфеле под управлением ВЭБа, Пенсионный фонд России (ПФР) разнес доходность в 6,8%, а выбравшим портфель госбумаг (ГЦБ) ВЭБа — 7,8%. Лидерами по начисленной на счета застрахованным лицам доходности стали частные УК. Их средневзвешенный результат за прошлый год составил 8,1%. Правда, среди УК была одна компания («Промсвязь»), которая разнесла по счетам клиентов убытки в 1,5%. Но и лучший результат по итогам прошлого года показала УК «Сбербанк Управление активами» — 10,2%.

В НПФ в прошлом году формировали пенсионные накопления 37,2 млн человек. В ПФР под управлением УК находились пенсионные накопления 38,8 млн граждан, из которых частные компании управляли средствами 0,3 млн россиян. На конец 2020 года объем пенсионных накоплений в НПФ составлял около 3 трлн руб., в расширенном портфеле РП — 1,9 трлн руб., в портфеле ГЦБ — 35 млрд руб., у частных УК — 34 млрд руб.

Несмотря на то что НПФ получили более высокий результат от инвестирования пенсионных накоплений, чем ВЭБ при управлении расширенным портфелем (см. “Ъ” от 4 февраля), разнесенные на счета доходности у фондов оказались ниже. Схожая ситуация была и годом ранее: частные фонды переиграли портфель «молчунов» по инвестированию, но отдали клиентам меньше средств, чем ВЭБ (см. “Ъ” от 28 февраля 2020 года). Причина — вознаграждение, которое берут себе НПФ. Оно состоит из двух частей — постоянной (до 0,75% от пенсионных накоплений) и переменной (до 15% от полученного за год инвестдохода). По оценке “Ъ”, за прошлый год фонды взяли вознаграждение почти полностью исходя из выделенного им лимита.

Из-за этого только один НПФ из крупнейших — «Социум», разнесенная доходность 7,3% годовых — по результатам прошлого года смог начислить больше средств, чем это было сделано ПФР по расширенному портфелю. Три самых крупных фонда — НПФ Сбербанка, «Газфонд Пенсионные накопления» и «Открытие» — начислили на счета застрахованных лиц 6,2%, 5,5% и 4,2% соответственно.

УК, которые управляют средствами граждан, находящимися в ПФР, согласно типовым договорам, не имеют права взимать в виде вознаграждения больше 10% от инвестрезультата. Также они могут брать до 1,1% от пенсионных накоплений на расходы, связанные с инвестированием средств пенсионных накоплений (например, плата спецдепозитарию), но эти суммы не могут превышать действительно понесенные ими расходы. Для госуправляющего установлены дополнительные ограничения по вознаграждению: 0,2% от пенсионных накоплений до 100 млрд руб., а с суммы, превышающей эту планку,— 200 млн руб. и 0,02% от пенсионных накоплений с суммы превышения.

«Учитывая небольшие суммы пенсионных накоплений на счетах граждан, разрыв начисленных доходностей носит больше имиджевый характер, реальная разница составляет несколько сот рублей в год»,— говорит управляющий директор «Эксперт РА» Павел Митрофанов. Поэтому, по его словам, проблема того, что НПФ даже в благоприятные периоды не могут опередить консервативный портфель госуправляющего, не носит критический характер. «Но если власти действительно хотят перезапускать систему массовых пенсионных накоплений и иметь в них действительно большие счета, то напрашиваются вопросы к системе вознаграждений для НПФ, которая сейчас способна обеспечивать высокие доходы акционерам фондов, но невысокие доходности их клиентам»,— заключает он.