Телекоммуникационные компании адаптируются к жизни в новых условиях. Бизнес операторов связи не затронут напрямую санкциями, но также испытывает косвенное негативное влияние политических и экономических событий. Как следствие, можно ожидать повышения стоимости их услуг для конечных потребителей.

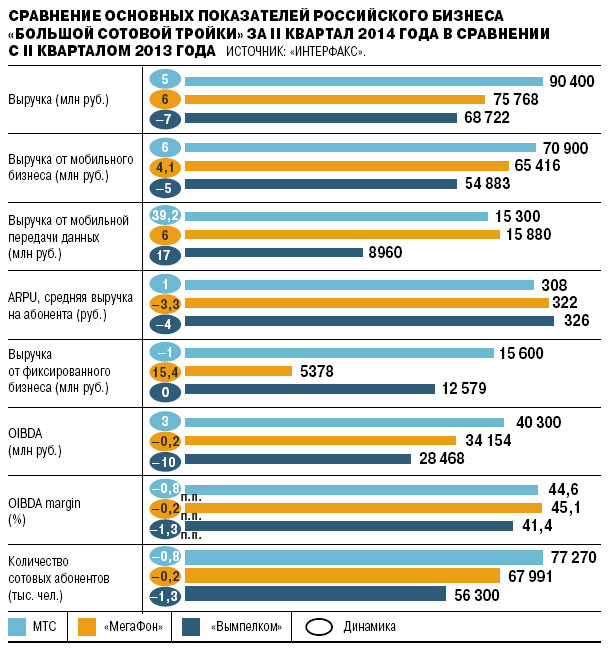

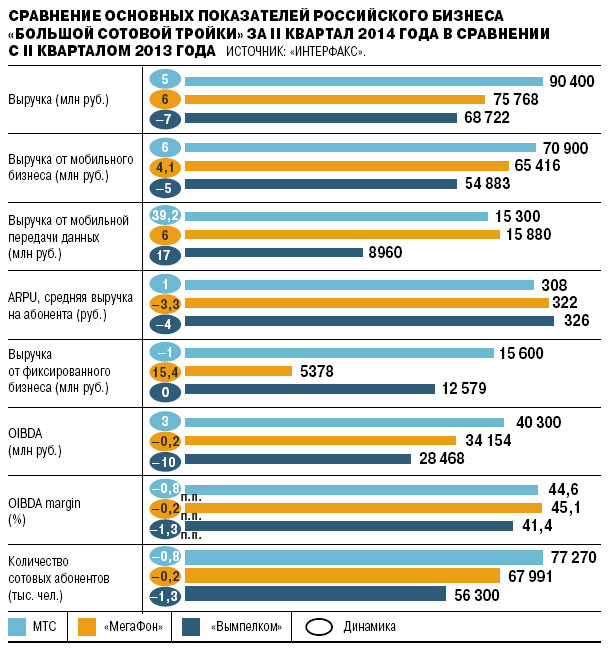

Сравнение основных показателей российского бизнеса «большой сотовой тройки» за II квартал 2014 года в сравнении с II кварталом 2013 года.

Фото: Интерфакс

Сравнение основных показателей российского бизнеса «большой сотовой тройки» за II квартал 2014 года в сравнении с II кварталом 2013 года.

Фото: Интерфакс

Специфика отрасли позволяет операторам довольно уверенно чувствовать себя в условиях растущих геополитических и макроэкономических рисков. Ориентация на внутренний рынок, постоянный денежный поток и наличие достаточных средств на счетах, долгосрочные отношения с зарубежными партнерами — все эти факторы дают операторам основания с оптимизмом, пускай и сдержанным, смотреть в ближайшее будущее.

«Санкции пока не коснулись закупок телекоммуникационного оборудования, поэтому серьезных рисков для операторов связи я не вижу»,— говорит старший аналитик Sberbank CIB Анна Лепетухина. И даже если предположить, что западные вендоры столкнутся с ограничениями, распространяющимися на российский рынок, у операторов есть альтернатива в лице китайских поставщиков.

По признанию самих компаний, пока никто из них не сталкивался со сложностями при закупке оборудования у западных вендоров. Единственным негативным фактором сегодня является резкое падение курса рубля, что приводит к удорожанию стоимости оборудования, при том что основной доход операторы получают в рублях.

«Мы находим с партнерами взаимоприемлемые решения, перезаключая такие договоры (на поставку оборудования.— „Ъ“) с фиксацией рублевой ставки или установлением коридора с распределением валютного риска между нами и партнерами»,— рассказывает вице-президент «Вымпелкома» по корпоративной стратегии и развитию бизнеса Александр Поповский.

«Мы не ожидаем опасностей с предоставлением кредитов. МТС зачастую имеют связанные сделки со своими вендорами и с банками, которые эти сделки кредитуют. Вендоры заинтересованы в продолжении сотрудничества с нами вне зависимости от страны их происхождения. Мы аккуратный и состоятельный заемщик и потребитель оборудования. Здесь без опасностей»,— заявил «Интерфаксу» глава МТС Андрей Дубовсков.

Впрочем, опасности все же есть, но операторы справятся с ними — с небольшой помощью потребителей, полагает Евгений Голосной из ИФК «Метрополь». «Я думаю, что все сведется к банальному повышению цен для покупателей оборудования. А в долгосрочной перспективе это приведет к повышению цен для абонентов»,— полагает он.

Если говорить о влиянии санкций непосредственно на бизнес операторов связи, то и здесь оно пока минимально. Основная часть выручки российских операторов приходится на внутренний рынок, при этом оснований для сокращения расходов населения на связь нет: цены в России пока по-прежнему остаются одними из самых низких в мире, а среднемесячный ARPU составляет всего лишь чуть более 300 руб.

«Телекоммуникационные услуги в России — это обязательная составляющая, и вряд ли люди будут сокращать свои расходы на связь, которые и так невелики,— отмечает Анна Лепетухина из Sberbank CIB.— Если говорить о корпоративных пользователях, уже произошла существенная оптимизация расходов, поэтому, если некое сокращение сейчас и будет, то оно не будет большим».

Денежный поток

Пересматривать прогнозы выручки, по крайней мере на текущий год, операторы не торопятся. «Компания не ощущает влияния западных санкций на свой бизнес, поскольку потребители не снижают, а, напротив, лишь увеличивают свои потребности в мобильной связи. Безусловно, при этом мы мониторим общеэкономическую ситуацию,— рассказывает Александр Поповский из „Вымпелкома“.— Практически вся выручка компании — в рублях. Мы полагаем, что основным драйвером роста выручки станет передача данных в мобильных сетях, поскольку это становится такой же услугой первой необходимости, как когда-то передача голоса. В наших моделях заложены среднегодовые темпы роста доходов от передачи данных по мобильным сетям по разным сегментам устройств от 20% до более 50% в период до 2016 года.

Мы при этом не ожидаем снижения потребления и доходов от этого рынка в ближайшие один-два года».

«МегаФон» рассчитывает оправдать прогнозируемый рост выручки по итогам 2014 года на уровне 6–8%, МТС также не планируют пересматривать запланированный прогноз роста выручки на уровне 1% по итогам года (при этом рост выручки по России ожидается на уровне 4–5%), «Вымпелком» прогнозы отдельно для российского бизнеса не дает.

Состояние экономики, которая пребывает то ли пока в стагнации, то ли уже в рецессии, и труднопросчитываемые внешние риски вкупе с кредитным сжатием подталкивают операторов к инвестиционной паузе. И хотя всем памятен пример «Вымпелкома», который в 2008–2009 годах на фоне глобального финансового кризиса резко сократил CAPEX и в итоге вынужден до сих пор наверстывать упущенное, сейчас сдержанный подход к капвложениям на рынке явно превалирует. Впрочем, операторы говорят, что сейчас крупные инвестиции и не нужны.

«Капзатраты мы планируем сокращать. Точных цифр мы пока не знаем, потому что сейчас идет процесс бюджетирования и стратегического планирования на следующие годы. Но, по всей видимости, в долларовом выражении CAPEX может упасть. Рынок больше не требует чрезмерной инвестиционной активности. Сети второго, третьего поколений практически отстроены, сети LTE присутствуют уже более чем в половине регионов. Наверное, в следующий раз рынок потребует инвестиций, когда появятся сети пятого поколения, но это не перспектива двух-трех лет, скорее пяти-восьми лет»,— говорит Андрей Дубовсков. В долларовом выражении CAPEX у МТС упадет, в частности, за счет девальвации рубля.

Формально ничто не мешает операторам хоть завтра выдать банкам мандаты на организацию синдицированного кредита или выпуска евробондов. Фактически же внешние рынки капитала на данный момент закрыты для любых российских заемщиков — даже самого высокого кредитного качества. Пока ситуация вокруг Украины будет оставаться взрывоопасной, банки не будут брать на себя слишком высокие геополитические риски. К тому же у всех перед глазами пример BNP Paribas: никто не хочет пасть жертвой расширительной трактовки санкционных ограничений американскими регуляторами, поэтому банки предпочитают дуть на воду, пусть и лишая себя части доходов. В компаниях эту ситуацию описывают в сдержанных выражениях.

«Рынкам капитала скорее недостает элементов доверия на фоне неопределенности. В нашем случае немного изменилась процедура согласования кредитов c западными банками,— рассказывает финансовый директор „МегаФона“ Геворк Вермишян.— Но поскольку „МегаФон“ всегда отличался консервативной финансовой политикой и ранее активно хеджировал, мы остаемся привлекательным и надежным партнером со стабильным свободным денежным потоком и низким профилем погашения заимствований в ближайшие 18 месяцев».

«Насколько я понимаю, санкции очень серьезно повлияли на внешние заимствования всех российских компаний, в том числе телекоммуникационных,— делится видением ситуации аналитик инвестиционной группы „Атон“ Илья Купреев.— Из „большой тройки“ это однозначно касается „МегаФона“ и МТС, а вот „Вымпелком“, похоже, санкции затронули в меньшей степени, так как это международная компания и половина их бизнеса — за рубежом».

Расчет на Азию

Квазисанкционный негатив — это не только ограниченный доступ к зарубежным кредитам, это и риск нарушения международных расчетов и даже, если предположить наихудший вариант, заморозки долларовых счетов.

«То, что нас больше всего волнует,— это безопасность расчетов с нашими партнерами,— делится опасениями Геворк Вермишян.— Стремясь минимизировать возможное влияние санкций на расчеты, мы начали активнее использовать азиатскую инфраструктуру и стараемся рассчитываться с партнерами в локальных резервных валютах, в числе которых, например, гонконгский доллар, который не уступает по ликвидности американскому». Чтобы свести к минимуму возможные риски, связанные с использованием американской валюты, в июле «МегаФон» перевел в гонконгские доллары около 40% своих свободных средств, остальная часть оборотного капитала компании хранится в рублях.

О возникающих сложностях во взаиморасчетах с партнерами рассказали и в компании «Межрегиональный Транзиттелеком». «Санкции сказались косвенно на наших иностранных партнерах,— констатирует директор по корпоративным коммуникациям МТТ Анна Бойко.— Периодически они начали испытывать сложности в получении наших платежей из иностранных банков: банкиры стали требовать дополнительные документы, что усложняет работу».

Крупнейшие российские банки, безусловно, с удовольствием займут места западных конкурентов. Однако их ресурс ограничен: внешние рынки закрыты точно так же, как для корпоративного сектора, внутренняя база пассивов не диверсифицирована (классический пример — отсутствие длинных пенсионных денег). Кроме того, российское фондирование, оставаясь в целом доступным, становится все более дорогим. Ключевая ставка ЦБ повышалась за год несколько раз и теперь составляет 8%, хотя еще меньше года назад и уровень 5,5% считался довольно жестким. Вслед за ставкой ЦБ растут ставки по кредитам коммерческих банков, и даже ради таких элитных клиентов, как телекоммуникационные операторы, банки работать себе в убыток не будут.

Уже сейчас основная часть долга и «МегаФона», и МТС приходится на рублевые займы. Общая доля валютного долга «МегаФона» составляет примерно 20%, из них основная часть — это долгосрочные долларовые заимствования под закупку оборудования, существенная часть которых приходится на китайские банки. У МТС это соотношение примерно такое же — на национальную валюту приходится примерно 79% долга, 20% — долларовые займы, 1% — в евро. «Вымпелком» структуру долга российской компании не раскрывает.

И если новые кредиты на внутреннем рынке сейчас обходятся дорого, то ранее проведенная операторами работа по хеджированию рисков и трансформации части портфеля из валютного в рублевый принесла свои плоды: компании могут сравнительно спокойно наблюдать за быстрой девальвацией рубля.

«У МТС и „МегаФона“ достаточно сильный balance sheet, низкий уровень долговой нагрузки, в ближайшее время не предвидится никаких существенных погашений, нет значительных краткосрочных кредитов, поэтому особых проблем с обслуживанием долга нет,— резюмирует Анна Лепетухина.— Кроме того, операторы хорошо хеджировали свои валютные риски, поэтому существенного негативного влияния на свободный денежный поток мы не ожидаем. От оператора к оператору это варьируется, но в целом все операторы сделали некоторое хеджирование».

Александра Ромова