Даже после преодоления последствий кризиса число банкротств в РФ остается высоким, нет и тенденции к снижению. Суды же идут по пути расторжения почти всех предбанкротных сделок компании. С одной стороны, это увеличивает шансы кредиторов на получение денег, с другой — недействительными признаются и обычные рыночные сделки. Высший арбитражный суд (ВАС) пытается изменить ситуацию, объясняя судам, как отличить добросовестного кредитора от недобросовестного.

Фото: Илья Питалев, Коммерсантъ / купить фото

Метод запугивания должника

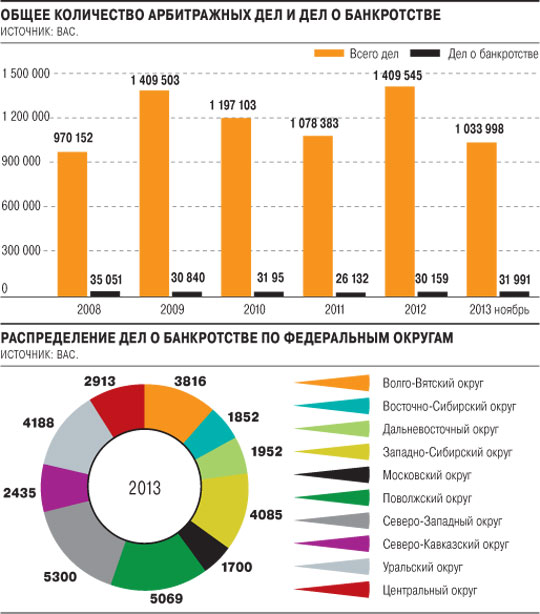

Вопросы необходимости банкротства компании и защиты интересов кредиторов и должника всегда становятся актуальными в кризис. Но даже спустя пять лет после 2008 года число банкротств в РФ так и не пошло на спад. Конечно, ситуация сейчас обострена не настолько, как в конце 1990-х и начале 2000-х, когда один арбитражный управляющий мог быть назначен одновременно на 30 предприятий. Но количество банкротных дел, рассматриваемых судами за последние пять лет, в среднем составляет 30,6 тыс. в год. Для сравнения: в 2008 году в суды было подано 34,4 тыс. заявлений о признании компаний банкротами, на ноябрь 2013 года — 27 тыс.

Впрочем, заметно выросло число отказов суда в признании банкротом: по 2008 году таких случаев было всего 520, а в 2012-м — уже 1498. Мировых соглашений стало больше: по итогам 2008 года лишь 126 банкротных дел закончились миром с кредиторами, в 2012-м — 563. Это можно объяснить в том числе и тем, что в острой фазе кризиса договориться о реструктуризации сложно, перекредитоваться — тем более. "Сейчас подача на банкротство — больше метод запугивания должника, чтобы тот быстрее заплатил. Это стало популярным в кризис и часто применяется до сих пор",— отмечает директор воронежского филиала саморегулируемой организации арбитражных управляющих "Авангард" Игорь Вышегородцев (см. интервью на этой странице).

Тем не менее преобладающее число банкротных дел и сегодня доходит до логического завершения — признания должника несостоятельным, продажи его имущества и ликвидации. В ходе поиска активов для погашения долгов арбитражный управляющий оспаривает почти все сделки, заключенные за год до инициирования дела о банкротстве. Суды охотно отменяют сделки, возвращая в конкурсную массу полученное контрагентами, а их самих встраивая в реестр кредиторов. Страдают и добросовестные партнеры банкротов по обычным рыночным сделкам.

В конце лета пленум ВАС принял постановления N59 и N60, касающиеся оспаривания предбанкротных сделок. Закон "О банкротстве" выделяет два типа таких сделок: подозрительные (совершенные с целью причинения вреда интересам кредиторов), и сделки с предпочтением (влекущие предпочтительное удовлетворение требований одного кредитора). Сделки могут быть признаны недействительными по искам арбитражного управляющего при наличии ряда условий — одним из них часто является осведомленность контрагента о неплатежеспособности или недостаточности имущества должника. Постановления пленума показывают стремление защитить добросовестных партнеров банкрота. Учитывая, что они обязательны для нижестоящих судов и имеют обратную силу, такие кредиторы могут воспользоваться этим для пересмотра уже проигранных дел.

Право на добросовестность

Сделку, совершенную должником с целью причинения вреда интересам кредиторов, можно признать недействительной, если вторая сторона знала о такой цели. Закон "О банкротстве" предполагает, что контрагент был осведомлен, если тот признан заинтересованным лицом либо должен был знать об ущемлении интересов иных кредиторов или о неплатежеспособности должника. "Судебная практика шла по формальному пути, трактуя эти презумпции как обязательные. Теперь пленум ВАС предписал считать их опровержимыми, давая второй стороне право доказать свою неосведомленность",— указывает главный юрисконсульт отдела проектов по антикризисному управлению АКГ "МЭФ-Аудит" Татьяна Лучинкина.

Банкам и налоговикам по сравнению с другими кредиторами всегда было сложно доказать в суде свою добросовестность — они имеют доступ к финансовым документам контрагента-должника. Но ВАС подчеркивает: сам по себе факт, что кредитор является банком или налоговым органом, не означает его осведомленности. Суды должны изучить документы кредитора. По мнению партнера ЮСТ Александра Боломатова, пленум ВАС пытается "смягчить сложившуюся практику по оспариванию сделок в рамках банкротства, которая сейчас чересчур жестока к контрагентам должника, особенно если это банки".

В отношении банкротств самих банков ВАС намерен пресечь практику получения преимуществ одними клиентами банка перед другими. Если банк, находящийся в предбанкротном состоянии, перечисляет деньги клиента на счет в другом банке, при признании такой операции недействительной учитывается добросовестность клиента и его контрагента. Так, если они оба ничего не знали о плачевном финансовом состоянии банка, перевод денег не может быть оспорен. Наказывается только осведомленная сторона — она возвращает платеж в конкурсную массу банка-банкрота и получает право требовать от него этот долг. Погашаться такой долг будет лишь после кредиторов третьей очереди, что означает почти нулевые шансы на его возврат.

Пленум ВАС дает перечень конкретных ситуаций, свидетельствующих об осведомленности контрагента по сделке. Доказательствами, в частности, могут служить неоднократное обращение должника с просьбой об отсрочке долга, известное кредитору длительное наличие картотеки по банковскому счету, знание о подаче должником заявления о банкротстве. "Указание конкретных признаков облегчит задачу добросовестной стороны при доказывании своей невиновности",— полагает госпожа Лучинкина. Судам также будет легче выявить злоумышленников, воспользовавшихся своим знанием в ущерб другим кредиторам.

Сделку, совершенную должником в рамках обычной хозяйственной деятельности, по закону оспорить нельзя, если ее сумма не превышает 1% стоимости активов банкрота. Но арбитражные управляющие все же делают такие попытки. Согласно позиции ВАС, доказывать, что сделка была "обычной", должен контрагент, а превышение стоимости — лицо, оспаривающее сделку. Для упрощения работы судов пленум приводит примеры сделок, которые относятся к обычным вне зависимости от профиля должника или не являются таковыми. К первой группе относятся возврат очередной части кредита по графику, выплаты по аренде, зарплате, коммунальным услугам и налогам. Не признаются обычными платеж со значительной просрочкой, предоставление отступного, экономически необоснованный досрочный возврат кредита. "Такая позиция улучшает положение постоянных добросовестных контрагентов должника и позволяет выделить тех, кто в силу специфики деятельности не связан с выводом имущества и денежных средств, а следовательно, не должен быть подвержен риску возврата полученного",— считает исполнительный директор юридического бюро "Падва и Эпштейн" Антон Бабенко.

Но даже у недобросовестного кредитора есть шансы стать добросовестным. Арбитражный суд может отказать в признании сделки недействительной при "деятельном раскаянии" — если контрагент вернул все полученное в конкурсную массу. ВАС повышает эти шансы, обязывая управляющего предложить контрагенту добровольно вернуть деньги и только при отказе подавать иск о признании сделки недействительной. "Правило упрощает положение тех, кто готов на урегулирование споров мирно,— считает господин Бабенко.— Но недобросовестные контрагенты так могут затянуть процесс оспаривания сделок".

Работа над управляющими

Арбитражные управляющие обязаны действовать в интересах должника и кредиторов. Но в реальности они далеко не всегда так делают и на практике часто остаются безнаказанными. В продолжение линии защиты кредиторов ВАС занялся и этой проблемой, причем весьма жестко. Наказывать управляющих можно как за действия, так и за бездействие. Пленум определил, что разумный управляющий обязан оперативно запрашивать информацию, включая ту, которая может свидетельствовать о совершении должником подозрительных сделок, и принимать решение о подаче исков. Если же по вине управляющего срок исковой давности пропущен и сделку оспорить нельзя, ВАС разрешает взыскивать с него убытки. По мнению Антона Бабенко, это дает кредиторам дополнительные инструменты воздействия на арбитражных управляющих.

Решения президиума ВАС эту позицию подтверждают. Так, суд отстранил управляющего, продавшего дебиторскую задолженность должника с огромным дисконтом. Изначально долг был неликвидным, но позже стал возможным к взысканию, что должно было повлечь переоценку его стоимости для торгов, но управляющий этого не сделал. В другом деле управляющий был уличен в недобросовестности за то, что не проверил компанию на наличие признаков преднамеренного (фиктивного) банкротства и не проанализировал сделки должника, в результате которых его активы уменьшились втрое. Александр Боломатов считает правильным наказывать недобросовестных управляющих, но напоминает, что бывают случаи, когда они допускают ошибки по незнанию, так как закон не требует наличия у них юридического образования. По его мнению, государству нужно разработать единые стандарты взаимодействия всех участников дела, которые должны четко знать свои права, но не злоупотреблять ими.

В целом позиция ВАС по отношению к добросовестным и недобросовестным участникам банкротных дел, по мнению юристов, является объективной и направлена на достижение максимально возможного баланса интересов. Но с учетом падения темпов роста ВВП и обострения ситуации в банковском секторе нельзя прогнозировать, насколько жизнеспособными эти идеи окажутся в перспективе. Возможно, что для поддержания экономики придется расставить иные приоритеты.