В сфере регионального аэропортового бизнеса активизировались частные инвесторы. Сегодня станут известны детали очередной попытки выхода на российский рынок сингапурского оператора Changi Airports: собеседники "Ъ" утверждают, что вместе со Сбербанком иностранный инвестор выкупит 49% группы "Базэл Аэро". Впереди намечается еще несколько интересных сделок, после чего, вероятно, будет достигнут предел активности в покупке региональных аэропортов частными компаниями: на рынке останутся только небольшие активы, которые еще долго будут малопривлекательными для бизнеса.

Что продали

За последние 20 лет число действующих аэропортов в России сократилось почти вчетверо: с 1,4 тыс. аэропортов в 1991 году до 350 сейчас. Несмотря на то что общее число аэропортов, имеющих частных совладельцев остается низким (эксперты оценивают, что таких на рынке не более 5%), инвесторы все больше интересуются аэропортовой инфраструктурой и начинают активнее заходить в этот бизнес.

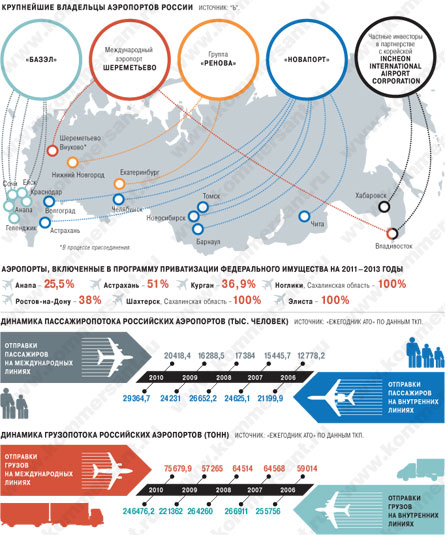

Сегодня крупнейшие игроки аэропортового бизнеса — три холдинга: группа "Ренова" Виктора Вексельберга, "Новапорт", подконтрольный президенту Объединенной судостроительной корпорации Роману Троценко, и "Базэл Аэро" Олега Дерипаски. Все они начали активно развиваться в 2006-2007 годах.

К началу 2011 года у "Реновы" под управлением находился аэропорт Кольцово (Екатеринбург), "Базэл Аэро" контролировала пять аэропортов (Краснодар, Сочи, Анапа, Геленджик, Ейск), а "Новапорт" управлял шестью (Новосибирск, Челябинск, Астрахань, Томск, Барнаул и Чита).

"Базэл Аэро" в этом году сконцентрировалась на развитии имеющихся активов. Сегодня компания подписывает меморандум о сотрудничестве с сингапурским оператором Changi Airports и Сбербанком. По словам источника "Ъ" на рынке, меморандум предусматривает, что Changi и Сбербанк выкупят 49% в группе, а деньги от сделки пойдут на финансирование инвестпрограммы "Базэл Аэро", которая превышает $2 млрд. Это уже вторая попытка появления Changi на российском рынке. В 2006 году оператор создал СП с Шереметьево по управлению несколькими терминалами столичного аэропорта, однако компания так и не заработала.

В отличие от "Базэл Аэро", "Ренова" и "Новапорт" в этом году старались расширить и укрепить свое влияние, воспользовавшись возможностями, которые предоставило государство. Оба холдинга участвовали в главном отраслевом аукционе — в марте государство выставило на продажу 51% акций аэропорта Толмачево (в 2010 году обслужил 2,2 млн пассажиров, занимает шестое место в стране по пассажирообороту). К этому моменту "Новапорт" уже владел 38% акций, но "Ренова" не собиралась отдавать аэропорт без боя: претенденты торговались за актив более часа, сделав более 130 шагов. В итоге победителем был признан "Новапорт", который предложил за контрольный пакет акций аэропорта 2,5 млрд руб. при стартовой стоимости 1,1 млрд руб.

"Ренова" планировала конкурировать с "Новапортом" и на следующем аукционе — в марте государство выставило на продажу 51% ОАО "Международный аэропорт Волгограда" (пассажиропоток около 400 тыс. пассажиров) за 60 млн руб. Но в последний момент компания Виктора Вексельберга отказалась от участия. Собеседники "Ъ" на рынке объясняли это тем, что "Ренова" не хотела вступать в конфликт с "Новапортом", которому из-за ее действий пришлось купить Толмачево по высокой цене. В итоге "Новапорт" торговался с неизвестными компаниями и заплатил за актив 177 млн руб.

Но "Ренова" все же нашла способ увеличить количество аэропортов под управлением — Еще до аукциона по Толмачево "Ренова" договорилась о получении контроля в аэропорту Стригино в Нижнем Новгороде. Согласно условиям контракта, "Ренова" должна внести в уставный капитал аэропорта 2,7 млрд руб., которые пойдут на строительство нового аэровокзального комплекса, в обмен на 73,6% акций допэмиссии.

В течение этого года новые акционеры появились еще в двух аэропортах. В мае ИФК "Метрополь" выкупила у австрийской Meinl Airports International (MAI) международный аэропорт Байкал (Улан-Удэ). MAI еще в 2009 году выставила его на продажу за $5 млн "в связи с собственной ликвидацией". А основной владелец аэропорта Хабаровска (обслужил 1,36 млн пассажиров, 12-е место в России) — глава его совета директоров Константин Басюк — смог летом привлечь крупнейшого южнокорейского оператора аэропортов — государственную Incheon International Airport Corporation, которая купила 10% акций российского аэропорта. Стоимость сделки не раскрывалась, однако на рынке утверждали, что она находится в коридоре $10-30 млн.

Таким образом, в этом году российские инвесторы покупали аэропорты по цене от $30 до $75 за пассажира (Волгоград и Толмачево). Иностранные инвесторы оценили перспективы российских аэропортов выше — по $180 за пассажира. Для сравнения, в 2006 году Олег Дерипаска купил аэропорт в Сочи по цене $152 за пассажира. Однако представители аэропортовых холдингов говорят, что подобное сравнение некорректно — каждый аэропорт имеет разный потенциал и разную структуру бизнеса: где-то в аэропорт входит прибыльный бизнес по заправке самолетов, а где-то — это только терминал без парковок и гостиниц. "Это все равно что сравнивать сельскую жизнь и жизнь в столице: в одном месте мимо кафе в сутки проходят 700 человек, а в другом 7 тыс.",— объясняет директор "Новапорта" Михаил Смирнов.

Что собираются продать

Впереди у частных инвесторов будет возможность забрать себе еще какую-то часть аэропортового рынка страны. Во-первых, в плане приватизации указывается, что в 2011-2013 годах государство должно продать пакеты акций аэропортов Анапы и Астрахани, где уже работают "Базэл Аэро" и "Новапорт" соответственно. Приватизировать будут также аэропорты Кургана, Элисты и еще ряд локальных аэропортов, хотя пока на рынке о претендентах на них не слышно.

Во-вторых, государство в лице аэропорта Шереметьево, управляющего аэропортом Владивостока (в нем строится новый терминал к саммиту АТЭС 2012 года), рассчитывает привлечь туда отдельную управляющую компанию. Ей может быть продана доля Шереметьево в структурах дальневосточного аэропорта. Стоимость аэропорта 3,9 млрд руб., но с учетом долгов он может обойтись покупателю в 7,5 млрд руб. Высокая цена не пугает основных игроков рынка: "Ренова" и "Базэл Аэро" уже заявили о готовности участвовать в конкурсе. Но ни даты, ни других подробностей Шереметьево пока не объявило.

В-третьих, есть группа аэропортов, инвесторов на которые активно ищут их собственники в лице региональных властей. В Самарской области, к примеру, уже приняли соответствующее решение и объявили конкурс на лучший проект развития аэропорту Курумоч (в 2010 году обслужил 1,5 млн пассажиров, девятое место в России). Конкурс, итоги которого подведут 9 декабря, уже вызвал ажиотаж инвесторов. В нем принимают участие пять компаний, включая "Ренову", "Базэл Аэро" и "Новапорт". На самарский аэропорт претендуют и два консорциума с профильными иностранными инвесторами — это ООО "Волжское небо", представляющее интересы СП "Ренессанс Капитала" и австралийского инвестбанка Macquarie, и "ВТБ Капитал", который, по неофициальной информации, идет на конкурс вместе с управляющей компанией Пулково "Воздушные ворота Северной столице", соучредителем которой является европейский аэропортовый холдинг Fraport.

Можно ожидать, что еще какое-то время процесс выхода на рынок частных инвесторов продолжится. Но этот процесс, по словам участников рынка, существенно ограничивают два фактора. Первый — то, что у инвесторов, которых интересуют прежде всего аэропорты-миллионники, не останется объектов для вложений: сегодня из 17 таких аэропортов не имеют частных инвесторов только Иркутск, Красноярск и Уфа. Второй фактор связан с риском неопределенности тарифной политики, вырабатываемой государством в отношении аэропортов. Михаил Смирнов из "Новапорта" говорит, что ФСТ пока так и не решилась ввести инвестиционную составляющую в тарифах на аэропортовое обслуживание, которое помогло бы окупать вложения в инфраструктуру. "Пока диалога с регулятором не получается. А в этой ситуации продолжать инвестировать в новую инфраструктуру рискованно",— говорит он.

У них

В этом году европейские аэропорты активизировали усилия по привлечению иностранных инвесторов. В июле правительство Испании в рамках программы выхода из долгового кризиса объявило о начале продажи 49% национального аэропортового оператора Aena Aeropuertos, управляющего аэропортами в Мадриде, Барселоне, Малаге, Тенерифе, Аликанте, Ивисе и других испанских городах. Власти Испании рассчитывают выручить от сделки €5-5,5 млрд. В числе тех, кто уже проявил интерес, индийская GMR Infrastructure, Changi, французская Aeroports de Paris, а также немецкий концерн Fraport.

19 октября один из крупнейших в Европе аэропортовых операторов — BAA (British Airport Authority, подконтролен испанской Ferrovial), который управляет лондонскими аэропортами Хитроу и Станстед, а также аэропортами Глазго, Абердина и Саутгемптона, официально выставил на продажу аэропорт Эдинбурга. По заявлению BAA, покупатель должен определиться к лету 2012 года. По неофициальным данным, заявки на покупку этого аэропорта, который оценивается в £600 млн, может подать консорциум шотландских инвесторов во главе с инвестбанкиром Беном Томсоном, а также Fraport.

Читайте в следующий понедельник "Trends/рождественские распродажи"