Время сверхвысоких ставок по депозитам закончилось: дорогие рубли банкам уже не нужны, их некуда вкладывать. Проценты по рублевым вкладам в обозримом будущем продолжат снижаться вслед за ключевой ставкой ЦБ. Доходность по вкладам в евро и в долларах, скорее всего, существенно меняться не будет.

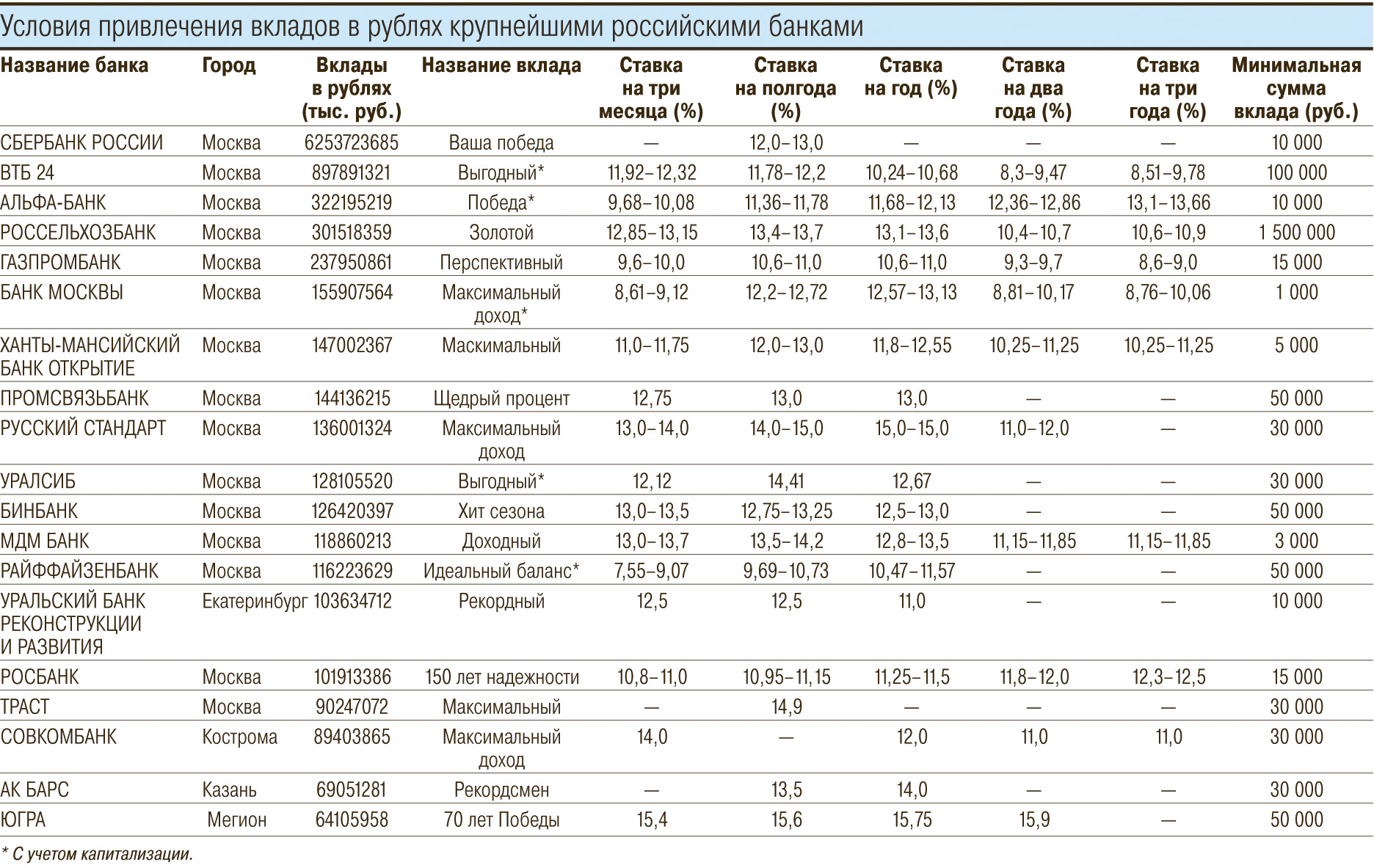

Опасаясь привлекать дорогие деньги на длительный срок,

банки пересматривают ставки по рублевым депозитам

Фото: Олег Харсеев, Коммерсантъ

В марте впервые в этом году уменьшился объем вкладов, привлеченных российскими банками. Сокращение, правда, не существенное и вполне может быть объяснено укреплением рубля, ведь за последнее время доля валютных вкладов в общем объеме средств, привлеченных у населения, уже достигла четверти. А в марте рубль вырос к доллару почти на 8%. Но ведь и серьезных причин для роста вкладов на данный момент нет.

Валютные вклады увеличиваются вместе с курсом доллара или евро, а когда укрепляется рубль, менять его на валюту и нести в банк у нас не принято. Да и рубли класть на депозит в последнее время становится все менее интересно. По данным Frank Research Group, в апреле средняя рублевая ставка составила 10,68%, при том что в марте было 11,27%, в феврале — 11,77%, а в январе — 11,9%. И для изменения этой тенденции пока нет предпосылок.

С 12 мая Тинькофф Банк понижает ставки по рублевым вкладам на 1–2 п. п. Теперь они составят 10–14% годовых в зависимости от срока. О подобном изменении сообщил и Газпромбанк. В мае ставки по его рублевым депозитам должны будут понизиться на 1–1,4 п. п., до 6,6–11% годовых. «Мы видим явный тренд на снижение ставок, так как в условиях слабого спроса на кредиты (как со стороны населения, так и стороны корпоративных клиентов) банкам нет смысла привлекать больше рублевой ликвидности и переплачивать за нее, конкурируя друг с другом»,— говорит начальник аналитического управления Нордеа Банка Дмитрий Феденков.

По валютным вкладам ставки тоже снижаются. Например, в конце апреля банк «Уралсиб» снизил доходность вложений сроком не более года на 0,5% годовых, а «ХМБ Открытие» уменьшил доходность всех валютных вкладов на 0,25–1% годовых в зависимости от срока и вида валюты. «Банки даже в условиях закрытых зарубежных рынков капитала в большинстве своем не испытывают проблем с валютным фондированием благодаря накопленной подушке высоколиквидных валютных активов и валютному рефинансированию от ЦБ. Соответственно, нет явных предпосылок в среднесрочной перспективе для существенного роста ставок валютных депозитов», — отмечает Дмитрий Феденков.

Ключевая роль

Понижающий тренд во многом определяет ключевая ставка ЦБ, которую с начала года регулятор уменьшал трижды. Последний раз — в конце апреля, сразу на 1,5 п. п., до 12,5%. «Начало года характеризовалось активным снижением ставок по отношению к декабрю — этот период, по сути, являлся началом нового тренда на снижение стоимости привлечения,— говорит директор департамента пассивных и страховых продуктов „ХМБ Открытие“ Александр Ефремов.— На текущий момент уровень ставок пока еще не достиг преддекабрьского состояния, тем не менее рынок продолжает двигаться в этом направлении».

По словам начальника управления розничных продуктов Локо-Банка Светланы Повикаловой, снижение регулятором ключевой ставки, безусловно, сигнал для участников финансового рынка; следом пойдут вниз процентные ставки как по депозитам, так и по кредитам. «Потребители ощутят снижение ставок по рублевым депозитам в ближайшие две-три недели,— говорит эксперт.— Поэтому, если есть свободные средства, лучше всего сейчас запастись депозитами с хорошими ставками, которые еще на уровне 15% годовых в рублях. Что касается валютных вкладов, в перспективе ожидаемо снижение на 0,5–1 п. п. Приоритет будет отдан депозитам на небольшие сроки — три—шесть месяцев, так как и в дальнейшем прогнозируется поступательное снижение ставок».

При этом резких снижений ставок по депозитам тоже ждать не приходится. По словам банкиров, уменьшение ключевой ставки не было сюрпризом и уже заложено в стоимость вкладов у большинства участников рынка. «Коррекция доходности по рублевым вкладам в настоящий момент должна быть незначительной,— считает директор по стратегическому развитию СМП Банка Алексей Илющенко.— Скорее всего, если не появится нового внешнего негатива, понижательный тренд сохранится. Очередное заседание совета директоров Банка России, на котором будет рассматриваться вопрос о ключевой ставке, запланировано на 15 июня 2015 года, и банки будут готовиться к очередному снижению». Ожидая от ЦБ снижения ключевой ставки, банки корректируют предложения по вкладам заблаговременно. «Полагаю, что в ближайшее время тенденция понижения ставок по вкладам сохранится, особенно с учетом снижения ключевой ставки ЦБ»,— говорит руководитель направления центра вкладных продуктов Бинбанка Анна Оносова.

Спрос по доходности

Определенное давление на рынок вкладов может оказать и изменение формулы расчета полной стоимости вкладов (ПСВ) физлиц. С 1 мая 2015 года банки обязаны рассчитывать ее не по формуле эффективной процентной ставки, а по формуле среднегодовой доходности. Соответствующее указание Банк России издал в апреле. Должна рассчитываться полная стоимость по всем срочным вкладам, после чего она в процентном виде будет публиковаться на официальных сайтах финансовых организаций.

Интересно, что теперь в расчет будут браться не только проценты, но и всевозможные непроцентные доходы клиента, а также подарки. Например, когда банк рекламирует свою линейку вкладов, он, к примеру, может предложить «каждому клиенту — гамак к дачному сезону» или бесплатную аренду сейфа на месяц. Теперь стоимость этих подарков будет включаться в общий доход. «Основной мотивацией изменения формулы расчета ПСВ и определения доходности по депозитам мне представляется желание регулятора остановить разогнавшийся рост обещаемых банками процентных ставок по депозиту,— считает заведующий международным отделом Института социально-экономических проблем народонаселения РАН Константин Андрианов.— Как известно, после целой череды повышений ЦБ своей ставки резко возросли значения обещаемых процентных ставок по депозитам со стороны коммерческих банков. Сегодня это своего рода инструмент межбанковской конкуренции за временно свободные денежные средства населения. Естественно, это существенно повысило риски потенциальной неплатежеспособности банков и их банкротств». Это предположение косвенно подтвердил зампред Центробанка Михаил Сухов, определив на днях ставку по вкладам в 18% как «серьезный знак тревожности».

По словам Константина Андрианова, изменение формулы не должно значительно отразиться на вкладчиках. Правда, стоит готовиться к тому, что банки станут осторожнее в своих обещаниях. «С июня 2015 года вероятность предложения банками ставок значительно выше рыночных будет минимальной,— согласна первый зампред Локо-Банка Ирина Григорьева.— В мае банки разместят информацию о полной стоимости вкладов за апрель, рассчитанную по новой формуле. Новая формула — это фактически эффективная ставка по вкладу. Таким образом, размещаемая информация будет показывать максимальный уровень процентных ставок по вкладам, которые были открыты в банке за предыдущий месяц. На основании полученных данных ЦБ будет контролировать уровень ставок по привлекаемым средствам и выделять банки, которые привлекают вклады по ставкам выше, чем рассчитанная базовая доходность. Банки, которые превысили средние значения более чем на два пункта, буду отчислять в АСВ повышенные взносы».

Ну а пока часть игроков сохраняют ставки на довольно высоком уровне. Одно из самых выгодных предложений на рынке делает сегодня АйМаниБанк: вклад под 16,4% на 367 дней. Для вклада «Лучше не бывает!» в банке «Кредит-Москва» на тот же срок определена ставка 15,5%.

Короткие перспективы

Что касается российских граждан, их сберегательные настроения сильно не меняются. По данным Росстата, за первый квартал 2015 года рублевые вклады выросли всего на 0,4%. При этом, согласно опросу ВЦИОМа, большинство россиян отмечают, что сегодня не стоит тратить много. Лучшее решение — отложить деньги на будущее. Мнения по вопросу «Стоит ли сейчас открывать новые вклады, или же лучше забрать из банка все свои деньги?» разделились. 38% опрошенных считают, что вклады следует закрыть и деньги забрать. Чуть меньше респондентов (36%), напротив, считают банковские вклады выгодным вложением средств в настоящий момент. Остальные 26% затруднились с ответом.

Начиная с февраля на рынке вкладов наблюдается ранее не характерная для российской банковской системы тенденция: объем краткосрочных вкладов превысил объем вкладов, открываемых на срок более года. «Последнее время мы наблюдаем на рынке сокращение сроков вкладов и разворот доходности по депозитной линейке на 180 градусов,— рассказывает менеджер продукта СМП Банка Дмитрий Аржанов.— Если раньше в банковских вкладах действовал принцип „чем дольше срок вклада, тем выше доходность“, то теперь наоборот — большинство банков предлагают максимальную доходность по коротким вкладам, так как опасаются привлекать дорогие деньги на длительный срок. Участники при привлечении средств на длительный срок учитывают то, что стоимость денег на рынке может в ближайшее время снизиться. Многие банки вообще исключили из своей линейки вклады на длительный срок». С ним согласен Александр Ефремов: «Можно отметить дисбаланс в стоимости привлечения коротких и длинных пассивов. Наиболее привлекательные предложения сохраняются для коротких сроков — три—шесть месяцев».

В целом, по мнению экспертов, в 2015 году общую картину будут определять несколько факторов: экономическая ситуация в стране, политика ЦБ, уровень ликвидности. В любом случае при сохранении устойчивости рубля высоких ставок по вкладам в рублях ждать не приходится.

Однако ситуация с валютными вкладами немного другая. «К концу года, когда график погашения внешнего долга будет более напряженным, мы можем увидеть рост ставок по привлечению средств в иностранной валюте»,— прогнозирует Дмитрий Феденков. Однако на большой рост рассчитывать вряд ли стоит. «Стоимость валютной ликвидности по-прежнему высока, что способствует сохранению ставок по валютным вкладам на стабильно высоких уровнях. Это связано с тем, что основным поставщиком валютной ликвидности сейчас остается Центробанк, который стремится ограничить операции валютных спекулянтов. Одной из последних мер в этой области стало повышение минимальных процентных ставок на валютных аукционах. В целом ситуация на внутреннем рынке вряд ли изменится в ближайшее время, поэтому доходность по вкладам в евро и в долларах, скорее всего, существенно меняться не будет»,— говорит Алексей Илющенко.